いま、急速に整備が進む日本国内のキャッシュレス環境。

一方でそのやり方もクレジットカード・電子マネー・QRコード決済などなど・・・と多数の決済手段や種類があり、「一体どれで始めればいいの?多すぎて分からない!」という方も多いと思います。

そこで今回は、その中の1つの選択肢として「ブランドプリペイド」という方式のカードを使ったキャッシュレスの始め方をご紹介していきます。

概要

ブランドプリペイドってなに?

ブランドプリペイドとは、クレジットカードの国際ブランド(Visa/Mastercard/JCB)の決済システムを使ってお支払いが可能でありながら、あらかじめチャージした金額の中でしか使えないプリペイド式カードのことをいいます。

簡単に言うと・・・クレジットカードの利便性と電子マネーの気軽さの両方を併せ持ついいとこ取りなカード。

現在では主に以下のようなカードがあります。

- au PAY プリペイドカード(KDDI)

- ソフトバンクカード(SoftBank)

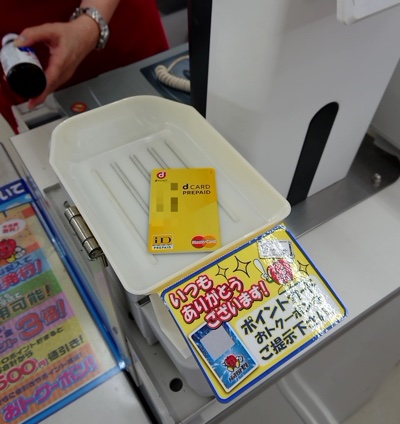

- dカードプリペイド(三井住友カード/NTTドコモ)

- Visa プリぺ/かぞくのおさいふ(三井住友カード)

- ANA Visa/JCBプリペイド(三井住友カード/JCB/ANA)

- JAL GLOBAL WALLET(住信SBIネット銀行/JAL)

- Kyash(Kyash)

また、ブランドプリペイドはその性質上申し込み時に入会審査が一切なく、ほとんどのカードが12 歳または13 歳以上からであれば誰でも申し込み・発行できるのも大きなポイントです。

中には6歳から発行できるカードもあり、子供のお小遣い管理としても活用することも可能です。

もちろん、支払いをした時にポイントやキャッシュバックといった特典も当然あるので現金で払うよりもずっとお得。

なくした時もほとんどのカードが24 時間電話1本で利用停止・再発行手続きが出来る上、スマホからでもオンラインでカード利用のストップもかけられるので安心です。

この他にも下記のようなカードを発行しない「バーチャルプリペイド」も数多くあり、主にネットショッピングの利用をはじめスマホと紐付けて実店舗決済に利用出来るタイプもあります。

- Visa LINE Payプリペイドカード(LINE Pay/三井住友カード)

- Vポイントアプリ(三井住友カード)

どこで使えるの?

ブランドプリペイドはクレジットカードが使えるお店であれば国内はもちろん、海外も含めて原則どこでも使うことができます(Visa LINE Payプリペイドカードのようにリアルカードがないものは例外)。

電子マネーは使えなくてもクレジットカードは使える・・・と言った所は数え切れない程たくさんあるので便利。

もちろんネットショッピングやチケット予約などでもOK!手数料節約やコンビニで代金を支払いに行く手間もかかりません。

ただし以下のお店では、ブランドプリペイドを利用することができませんので注意が必要です。

- 月額課金など、毎月継続的な支払いをする加盟店(ただしGoogle PlayやApp Storeを除きます)

- 一部のネットショッピング、宿泊予約サイト

- 公共料金の支払い

海外で利用する場合は以下の点に注意が必要ですが、現金両替よりもおトク。

また、多額の外貨を持ち歩く際のリスクも少なくなります。

- 利用時または明細確定時点での為替レートに応じた円換算額で残高引落し

- 円での引落し時には為替手数料も合わせて残高引落し(カードにより異なります)

- ホテル利用時にデポジットとして宿泊代金とは別に一定額を引落し(チェックアウト時に返却されます)

どうやって使うの?

ブランドプリペイドの使い方はクレジットカードと同様で、支払う際には必ず「クレジット1回払いで」と伝えてからカードを渡します。

レジでカードを渡してスキャンすれば支払いが終わるのでとってもスピーディ。

一部のお店を除き、カードスキャン後に出てくる伝票にサインをするか、ICチップ付きのカードは決済時に暗証番号を入力します。

なお、すぐに捨ててしまいがちなレシート・カードのお客様控えですが、何らかのトラブルや不良品などで返品をする時にはどんな理由があってもレシート・カードのお客様控えがなければ返金を受けることができません。

最低でも3日から1週間程は捨てずに取っておきましょう。

なくした時はどうするの?不正利用されないの?

クレジットカードでの取り扱い同様、ブランドプリペイドでも盗難・紛失・不正利用などのリスクは少なからず付きまといます。

しかしながら、このあたりのアフターケアについては各社の対応が異なるため以下の点に注意が必要です。

不正利用時の補償は対応しているかどうかを要事前確認

当初は不正利用時の補償がないカードが多かったものの、近年では三井住友カードやJCBをはじめとするプラスチックカードを発行するカード会社のものには不正利用補償が標準で搭載されていることがあります。

万が一の際にもクレジットカードと同様の対応や手続きをすることによって補償を受けられますが、手続き・調査から残高返還までおよそ45~60日程チャージ残高は引かれたままになるのであらかじめ注意が必要です。

一方でカードを発行しないバーチャルタイプの場合、カード発行形態の特性上不正利用補償はありません。

高額取引以外の時は多額の金額をチャージしない

国内でカードを利用する時は、不正利用による被害を小さくするために高額な取引で使わない時は少しずつチャージして使うのがおすすめです。

チャージ額の目安としては1日の利用頻度が高い方なら最大3万円まで、そうでない場合は1万円までを限度にすると利便性も損ないません。

また、5万円を超える高額利用の時は取引をする直前(お店に行く前)にチャージをしましょう。

カードをなくしてしまったらすぐに利用停止と再発行

盗難・紛失の時は電話または会員Webページに入り、カードのロックと再発行手続きをしましょう。

電子マネーとは違いブランドプリペイドは連絡した時点でカードが使えなくなり、同時に残っている残高をそのまま再発行カードに移行することができます。

カード利用通知サービスは必須!

すべてのブランドプリペイドにおいて、メールやメッセージサービスを使った利用通知が用意されています。

カードを使った直後に確認の通知が届くため、身に覚えのない取引にも気がつきやすく安心なので必ず設定しましょう。

高額取引以外の時は多額の金額をチャージしない

国内でカードを利用する時は、不正利用による被害を小さくするために高額な取引で使わない時は少しずつチャージして使うのがおすすめです。

また、高額利用の時は取引をする直前(お店に行く前)にチャージをしましょう。

実際に使ってみよう!~基本~

実際に使う手順は以下の通り。

申し込み

まずはカードの申し込みから。

カードにより申込方法は様々ありますが、どのカードも公式Webサイトで入会申込ができます。

なお、申込の際に身分証のアップロードが必要なものがあったり、受け取り時に身分証確認のあるカードもあるので事前に確認しておきましょう(本人確認があるカードは10万円以上の高額取引にも使うことができます)。

カード受け取り・利用開始

カードは申し込んでから申込時の住所へ1週間前後で郵送されます。

届いたらまずはカード裏面に必ずサイン!クレジットカードでも書いていない人が結構多く、サインをしていないとカードの利用を断られたりトラブル時には返品・返金を受けることができません。

届いた段階ですぐに使える状態になっていることが大半ですが、一部のカードでは利用開始登録を行わないと使える状態にならないカードもあるので注意が必要です。

バーチャルカードの場合は申込み・設定後すぐに利用できるようになります。

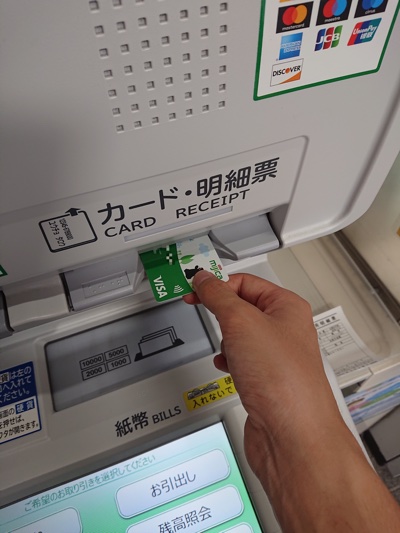

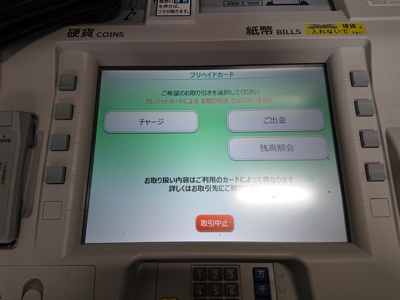

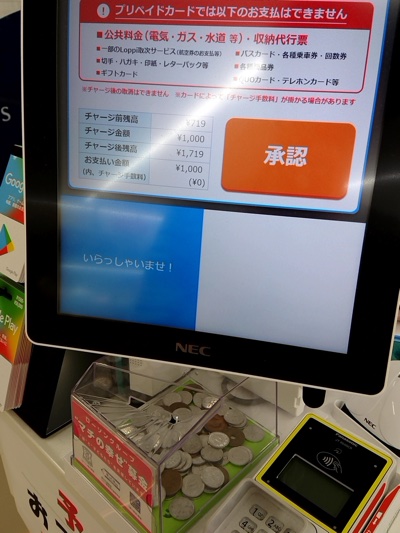

チャージ

ブランドプリペイドを使う前にはまずチャージが必要です。

カードによりチャージ方法は異なりますが、主なものについては現金チャージは以下のような場所でチャージすることができます。

- セブン銀行ATM:dカードプリペイド・au PAY プリペイドカード・ソフトバンクカード・LINE Pay

- ローソン店頭:dカードプリペイド・au PAY プリペイドカード・ANA JCBプリペイド

- ゆうちょ銀行ATM:ソフトバンクカード

この他にもau PAY プリペイドカードならauショップ・・・といったような特定の店鋪での現金チャージが出来るものもあります。

また、ほとんどのカードで銀行口座からの振替やクレジットカードからのチャージも行うことが出来ます。

実際に使うカードのチャージ方法を事前に確認しておきましょう。

残高の確認

チャージされている残高は、各カードの会員サイトにログインするか専用アプリで確認します。

お買い物前には必ず確認をしておきましょう。

また、会員サイトや専用アプリでは、残高の確認だけでなく利用明細やポイント・キャッシュバックの確認、カードの設定や一時利用停止なども行えます。

お店での利用

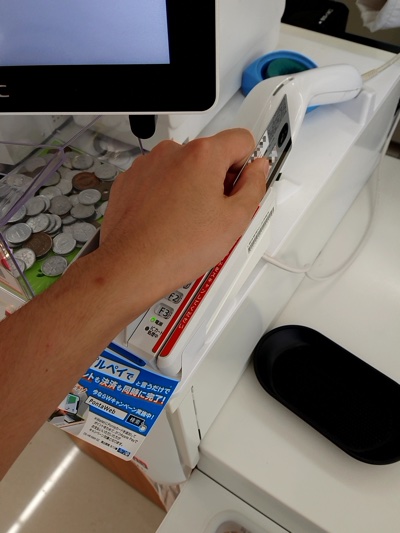

先述の通り、お店で使うときは「クレジットカード1回払いで」と伝えてからカードを渡します。

磁気カードなら伝票にサイン、ICカードなら暗証番号(PIN)を入力してお支払い完了。

さらにコンビニやスーパーなどではサインレス・PINレスでさらにスピーディに会計を済ませられます。

ひとつ注意をしないといけないのが残高不足時、電子マネーのように足りない分だけ現金払い・・・と言うような併用払いができません。(特定カードにおけるローソンでの利用除く)

なお、d カードプリペイドなどの磁気専用カードにおいては一部セルフ読み取 りのお店では使い方が異なることがありますので注意しましょう。 詳しくは以下の記事にて解説をしています。

ネットショッピングでは支払い方法をクレジットカードにしてカード番号などを入力し、注文を確定させればOK。

残高の引落はお店が商品を確保した段階で行われるので週末などには日数がかかる場合もありますので残高にはくれぐれも注意。

お会計が終わったらスマホで利用通知を確認するのも忘れずに!利用明細も定期的にWebで確認しておきましょう。

実際に使ってみよう!~応用~

応用するとより便利に使えます。

電子マネーとして利用

ブランドプリペイドの一部には、カードに付帯もしくはApple PayやGoogle Payと紐つけてiD・QUICPay+として利用できるものがあります。

カードを渡す必要がなく、リーダーにカードorスマホをかざすだけで支払いができるのでさらにスピーディ。

もちろん使った金額は即座に残高から引かれるので普通にカード払いする分と全く同じです。

タッチ決済(コンタクトレス)として利用

ブランドプリペイドカードとApple Pay/Google Pay に対応するカードの一部ではVisa のタッチ決済やMastercard コンタクトレスなどのタッチ決済に対応したカードを発行しています。

また、Apple Pay/Google Payの場合はカードそのものが対応していない場合でもスマホで同様にタッチ決済が出来るようになります。

タッチ決済に対応した加盟店であれば、1万円までならカードをかざすだけで支払い可能で暗証番号やサインも必要ありません。

近年では使える加盟店も幅広くなってきたので積極的に使ってみましょう。

家計簿アプリと連携して支出管理

電子マネーやコード決済にはない、ブランドプリペイドならではの便利なポイントなのが「家計簿アプリ」との連携です。

dカードプリペイド、au PAY プリペイドカード、ソフトバンクカード、Visa LINE Pay プリペイド、ANA JCB プリペイドカードにおいては「MoneyForward」と、Visa プリぺ/かぞくのおさいふでは「Moneytree」

と連携することができます。

家計簿アプリに連携を行うと、残高や利用明細を自動的に取得して家計簿上に取り込み、月々の支出額やカードの利用明細から判別して支出先も勝手に分類してくれます。

毎月のお金の管理もただブランドプリペイドで支払うだけで一目瞭然。

また、専用アプリがないd カードプリペイド、ANA JCB プリペイドにおいては会員サイトへいちいちアクセスする手間も省け、簡単に残高確認をすることが出来るようになるので大変便利です。

ライターちはやるんのおすすめブランドプリペイドはdカードプリペイド

ポイント還元率が0.5%(200円につき1P)のdポイント付与・dポイントチャージ可能、電子マネーiD搭載・Apple Pay対応、三井住友カード発行によるサポート体制の充実と「お得感・機能性・安心」の3つのバランスが取れているため。

特にサポート体制については補償は無いものの、利用内容や不審な引落しなどの問い合わせも自社スタッフが対応し迅速・しっかりとした調査をした上での回答をしてくれるので安心して利用可能。

また、auやSoftBankの各カードと比較して優れている点が「ドコモ以外のユーザーでもdアカウントさえ作れば発行可能」であるため誰でも使えるところが大きなポイント。

その他のおすすめブランドプリペイドカードはこちらでも解説しているので参考にしてみてください。

おわりに

クレジットカードが使えるお店でそのまま使える「ブランドプリペイド」。

決済手段が多数乱立している日本の現状の中、その汎用性の高さからキャッシュレスの選択肢のひとつとして選ばれる方が急増しています。

これからキャッシュレスデビューをしようと考えている方、すでにQRコード決済などを使っていて汎用性の高い決済手段を探している方などにはぴったりの方法です。

ぜひブランドプリペイドを使ってキャッシュレス化の第一歩を踏み出してみましょう。

ご意見を踏まえて・・・補足

今回挙げたものはあくまでも代表的なカードであり、この他にも多数のものが存在します。

また、電話での問い合わせが可能なもの、本人確認がしっかりとあるものといった一定の安全性が担保されているものを抜粋しています。

特に安全性の高いものは「カード会社発行のプリペイド」であり、気になる方は「三井住友カード」「㈱ジェーシービー」「クレディセゾン」が発行元となっているカードを選ぶと良いでしょう。