キャッシュレスライフを送る際に、まず基本となるのがクレジットカードです。支払った分を翌月以降に口座から引き落とす後払い式のカードで、日本のデビットカードやブランドプリペイドカードなどは全てクレジットカードのネットワークをベースに発展したものです。キャッシュレス初心者の方でも、18歳以上(高校卒業後)であれば作れる可能性が高いので、まずはクレジットカードをメインに考えてみましょう。

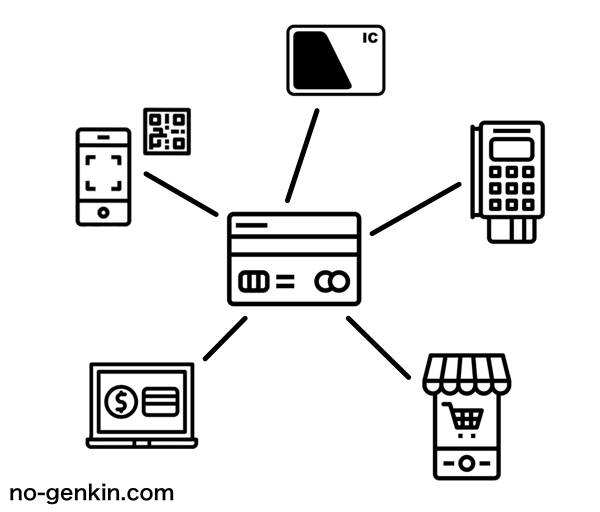

クレジットカード選びさえ間違えなければ、Apple PayやGoogle Payなどのスマートフォン決済も、各種電子マネーへのチャージも、各種QRコード決済を便利に使えるようになります。クレジットカードは、いろいろな決済手段の母艦やハブ(※)と考えるとわかりやすいでしょう。

日本では今後もキャッシュレス化が進み、物理カードを直接使う頻度は減っていくと考えられます。スマホやタッチ決済が増えても、ベースとしてのクレジットカードの重要性は変わらないはずです。

筆者はクレジットカードオタクなので、28枚(これでもだいぶ整理した)保有していますが、物理カードで支払うことはほとんどありません。

実際には

- スマホにクレジットカードを登録して使う(Apple Pay / Google Pay)

- クレジットカードからSuicaなどの電子マネーにチャージ

というスタイルで支払うことがほとんどです。

※ クレジットカードを1枚持っておけば、他の決済手段(電子マネー、QRコード決済、スマホ決済など)のチャージ元や紐づけ先として機能します。

1枚あると、キャッシュレスライフがぐっと便利になるわけですね。

筆者の周りのキャッシュレス派の方々にも人気のある難易度低めのカードをピックアップしてみたので、参考程度にしてみてください。詳しすぎて1枚のカードを手放しにおすすめすることは決してしないキャッシュレス派のライター達の本音(文句)トークも必見です(仲間内トークで文句や意見が出てくるたびに随時追加します)。

いろいろなクレジットカードがありますが、生活スタイルによって”最適解”は変わるので、「これが絶対にオススメ!」という1枚を提示するのは難しいのが現実。まずは初心者向けによく使われるカードをいくつかご紹介します。

- キャッシュレス初心者にとって最初の1−2枚におすすめの王道クレカ。

- ただし万人におすすめ出来るカードなんてない。

- 複数枚で使い分けるのがベスト。

- 弱点を知っておくのが大事。

- 君たちはどうカードを選ぶか。

概要

総合的バランス重視タイプ

特にネットショッピングのセキュリティ(不正利用などにおけるチャージバックトラブルなどが起こった際など)は大手の発行会社が安心です。

JCB CARD W(スターバックスやAmazonなど国内を中心にポイントアップ店も多く万能)

| カードフェイス |  |

|---|---|

| 申込み条件 | 18歳以上39歳以下の安定収入がある方、または高校生を除く学生の方 |

| 国際ブランド | JCB |

| 年会費 | 完全無料 |

| ポイント還元率 | 基本1.0% |

| ETCカード | あり 年会費無料 |

| 家族カード | あり 年会費無料 |

| 旅行保険 |

|

| 発行までの時間 | 1週間程度 |

| Apple Pay | 対応 QUICPay / JCBのタッチ決済 |

| Google Pay | 対応 QUICPay / JCBのタッチ決済 |

| 楽天ペイ | 対応 |

| PayPay | 未対応 |

| モバイルSuicaへのチャージ | 対応 ポイント付与対象外 |

| モバイルICOCAへのチャージ | 対応 ポイント付与対象外 |

| 楽天Edyへのチャージ | 対応 ポイント付与対象外 |

| nanacoへのチャージ | 未対応 |

| WAONへのチャージ | 未対応 |

| タッチ決済付帯 | JCBのタッチ決済 |

| 即時通知 | 対応メール/プッシュ通知 |

どんなキャッシュレス初心者の方でも「JCB」はご存知ではないでしょうか。そんな日本発のブランドであるJCBの自社発行カードです(他にJCBゴールドカード、JCBゴールド ザ・プレミア、JCBプラチナ、JCB The Classなどがある)。

中でもおすすめのJCB CARD Wは18歳以上、39歳以下の方限定ですが年会費が完全無料で、ポイント還元率は同シリーズの他のカードの「倍」の常時1%です。

提携店の一例は以下の通り。

- スターバックスの電子マネー・スターバックスカードへのチャージへのチャージ → 5.5%還元

- Amazonやセブン-イレブンなど → 2%還元

初心者の方だとこの還元率が高いのか低いのか判断しかねるかもしれませんが、クレカの還元率は平均で0.5%-1%なので、少なくともスターバックスカードへのチャージとAmazonにおいては最高レベルで還元率は高くなっています。

一度作ってしまえば、40歳を過ぎても年会費無料のまま使い続けられるので、気になる方は早めに申し込むのが吉です。

ちなみに、上位カードのJCBゴールドやJCBプラチナだとスターバックスカードへのチャージの還元率はさらに上がり、10%還元になります。

作ってからで良いと思いますが、筆者が実際に1ヶ月使った際の明細を全公開しているので、ポイントの貯まりやすさが気になる方はご参照ください。

Apple Pay・Google Payでお得なキャンペーン多し

非接触技術、電子マネーのQUICPayを提供しているのはJCBなので、普段からApple PayやGoogle Payのお得なキャンペーンが多いです。

キャッシュレスオタクの本音コメント

- 海外には持っていかないカード(ただしアメリカではディスカバー加盟店で使えるし海外事務手数料が安いので意外とあり)。

- スターバックスカードへチャージし続けるオートチャージ専用として使ってる。それ以外では使ってない。

- 年会費無料でこの還元率なので、持っておいて良いカード。

- Amazon Prime Mastercardを持つメリットが少ない学生にとってはAmazonで使うのにベストな選択では?

- わかりにくくてOkiDokiするポイント(2026年にリニューアルするので期待)。

- 日本において必須になりつつあるJCBブランド代表。

エポスカード(総合的に優秀、マルイを使うなら特にお得、ゴールドカードを目指せる)

| カードフェイス |  |

|---|---|

| 申込み条件 | 満18歳以上の方(高校生の方を除く) |

| 国際ブランド | VISA |

| 年会費 | 完全無料 |

| ポイント還元率 | 基本0.5% |

| ETCカード | あり年会費無料 |

| 家族カード | なし |

| 旅行保険 | 海外旅行保険 最高3000万円(利用付帯) |

| 発行までの時間 | 基本1週間程度。最短即日。 |

| Apple Pay | 対応 QUICPay / Visaのタッチ決済 |

| Google Pay | 対応 Visaのタッチ決済 |

| 楽天ペイ | 対応 |

| PayPay | 対応 |

| モバイルSuicaへのチャージ | 対応 ポイント満額付与 |

| モバイル ICOCAへのチャージ | 対応 ポイント満額付与 |

| 楽天Edyへのチャージ | 対応 ポイント満額付与 |

| nanacoへのチャージ | 未対応 |

| WAONへのチャージ | 未対応 |

| タッチ決済付帯 | Visaのタッチ決済 |

| 即時通知 | 対応 |

エポスカードはマルイが発行するクレジットカード。2021年4月にデザインを全面的に変更してカード番号は裏面になり、Visaのタッチ決済が付帯しました。

エポスカードはマルイが発行するカード。大きな魅力は、「マルコとマルオのキャンペーン期間中にマルイで全品10%オフ」になる点です。ファッションブランドをはじめいろいろなお店が入っているマルイでは、10%オフはかなり大きい割引ですね。さらに、カラオケやレジャー施設など、生活に合う優待特典もいろいろあります。

エポスゴールドカードへの道

エポスカードの最も人気なポイントは、このカードを使って招待を受けるとエポスゴールドカードにグレードアップできる、という点にあるかと思います。弊サイトライターは年間50万程度利用すればほぼほぼ招待されています。ぜひとも狙っていきたいところ。

- 招待を受けて作ると年会費無料で持てる

- 年間利用額に応じてボーナスがもらえる(50万利用で+0.5%/100万円利用で+1%)

- 空港ラウンジの利用が可能

などといったメリットがあるため、育てる感覚で使えるのが魅力。ただし、メリットの1つだった選べるポイントアップショップは2025年4月に還元率が改悪してしまったので、還元率の面でのメリットは下がりました。

海外ショッピングでのエポスバーチャルカード

海外ショッピングではエポスカードのエポスバーチャルカードという機能が重宝する点も個人的に推しているポイントです(ネットショッピングの安全な支払い方法の解説記事)。

キャッシュレスオタクの本音コメント

- エポスゴールドカードまでの通過点に過ぎない。

- マルイ使わないならゴールドになるまでは還元率は捨てる。

- 優待はなんだかんだ優秀。

- エポスバーチャルカードが便利。

- かつてのアイデンティティである赤い券面は消えた…

- 即時通知(プッシュ通知)が優秀。

- ポイントは決済毎に貯まる。

三井住友カード(NL)(コンビニと飲食店でお得な王道カード)

| カードフェイス |  |

|---|---|

| 申込み条件 | 満18歳以上の方(高校生を除く) |

| 国際ブランド | VISA / Mastercard |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本0.5%対象のコンビニ、飲食店ではコンタクトレス決済で常時5%。 |

| ETCカード | あり初年度無料、次年度からは年に1回の利用があれば無料、なければ550円(税込) |

| 家族カード | あり年会費無料 |

| 旅行保険 | 海外旅行保険最高2000万円(利用付帯) |

| 発行までの時間 | 最短5分※カード番号は最短5分で発行ですが、受付時間は午前9時から午後7時30分までなのでご注意ください。カード発行は最短1週間程度かかります。 |

| Apple Pay | 対応iD / Visaのタッチ決済 / Mastercardタッチ決済 |

| Google Pay | 対応iD / Visaのタッチ決済 |

| 楽天ペイ | 対応 |

| PayPay | 対応 |

| モバイルSuicaへのチャージ | 対応ポイント付与対象外 |

| モバイル ICOCAへのチャージ | 対応ポイント付与対象外 |

| 楽天Edyへのチャージ | 対応ポイント付与対象外 |

| nanacoへのチャージ | 未対応 |

| WAONへのチャージ | 未対応 |

| タッチ決済付帯 | Visaのタッチ決済 / Mastercardタッチ決済 |

| 即時通知 | 対応メール/プッシュ通知/LINE |

社会人であれば通常の三井住友カード NLは王道中の王道です。悪く言えば無難な選択肢とも言えます。

通常のポイント面では通常時は普通なんですが、セブン-イレブン、ローソン、ファミリーマート、セイコーマート、マクドナルド、すき家、ココス、はま寿司、サイゼリヤ、ドトール、かっぱ寿司、ガスト・バーミヤン等(すかいらーくグループ各店)の支払いでは、Apple Pay・Google Payに登録して、Visaのタッチ決済、Mastercardタッチ決済で決済をすれば、7%還元(セブン-イレブンは10%)になります(詳細はこちら)。

※ 一部商業施設内の店舗などは対象外のところもあり

いずれも貯まるポイントはVポイントで、2021年3月からは1ポイント1円で利用料金へのキャッシュバック(充当)も可能になったので使いやすさも増しました。

また、学生には「学生ポイント」という優遇があり、サブスク料金、携帯料金でポイントが貯まりやすい上に、分割払い手数料は全額キャッシュバックされます。

その他、三井住友カードで推したいのは明細の見やすさです。反映も早く、家計簿アプリとも連携がしやすいのは大きいです(各種クレジットカードの明細の見やすさの比較に関してはこちらの記事にまとめてあるので興味がある方はご参照ください)。

Oliveアカウントとの連携でお得

三井住友グループが提供する総合金融サービスの「Olive」のアカウントを開設しておくとよりお得です。

なお、Oliveには機能の1つとしてOliveフレキシブルペイというデビットカード、クレジットカード、ポイント払いが1枚で可能なカードがあります。

三井住友カードの代わりにこちらでも便利だとは思いますが、引き落とし口座は三井住友銀行限定になる点など色々と癖があり、キャッシュレス初心者の方には支払いには通常の三井住友カードをおすすめしています。

キャッシュレスオタクの本音コメント

- 色々還元サービスはあるけど、キャッシュレス初心者だと使いづらいし、条件とかむずいし、結局訳分からなくなると思う(Oliveとか絡んでくると特に)。

- タッチ決済での7%還元は使うなら対象のコンビニと飲食チェーンで作って良いレベル。

- 海外でも使うなら最初のカードでOK。

- オペレーターへの電話繋がらなすぎる問題。

- 問い合わせ結果、1ヶ月後に返ってきたけど大丈夫?

- 以前は学生ならコード決済(LINE Pay)でどこでも3%還元だったけど終わったからな・・・

還元率重視タイプ

還元率は数字で比較できるのでカード選びの際にわかりやすいですよね。ただし、高還元率はカード会社が無理をしていることが多く、いつまでも続くとは限らないので、それらをしっかりと理解した上で発行しましょう。

リクルートカード(どこで使っても1.2%還元)

| カードフェイス |  |

|---|---|

| 国際ブランド | VISA / Mastercard / JCB |

| 申込み条件 | 満18歳以上であること |

| 年会費 | 完全無料 |

| ポイント還元率 | 基本1.2% |

| ETCカード | あり年会費無料 |

| 家族カード | あり年会費無料。 |

| 旅行保険 |

|

| 発行までの時間 | 1週間程度 |

| Apple Pay | 対応QUICPay / Visaのタッチ決済 / Mastercardタッチ決済 / JCBのタッチ決済 |

| Google Pay | 対応QUICPay(JCBブランドのみ) |

| 楽天ペイ | 未対応 |

| PayPay | 未対応 |

| モバイルSuicaへのチャージ | 対応ポイント満額付与、月額3万円分まで |

| モバイルICOCAへのチャージ | 対応ポイント満額付与、月額3万円分まで |

| 楽天Edyへのチャージ | 対応ポイント満額付与、月額3万円分まで |

| nanacoへのチャージ | 未対応 |

| WAONへのチャージ | 未対応 |

| タッチ決済付帯 | JCBのタッチ決済 |

| 即時通知 | JCBブランドのみ対応 メール/プッシュ通知 |

リクルートがMUFGと提携して発行するリクルートカードはどこで使っても還元率が1.2%のクレジットカードです。デフォルトの状態の還元率としては最大クラスと言って良いでしょう。

また、他の電子マネーへのチャージにおいても、合計で月額3万円分までですが、満額1.2%分のポイントが貯まるのも人気のポイントです。

短期間だけ高還元率のクレジットカードが現れては消えていく中、他の人気カードよりも少しだけ高還元率なのを維持して相対的に評価を上げているカード、です。

めんどくさいことを考えずに常時高還元率なのでポイントを貯めたいキャッシュレス初心者の方にもおすすめです。

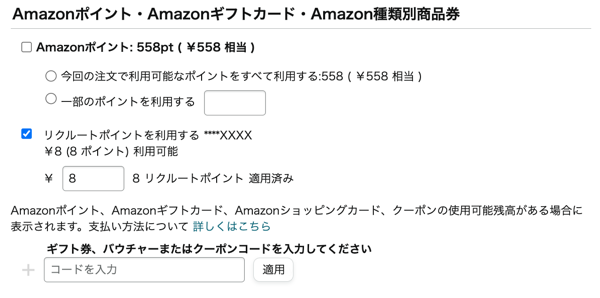

ポイントの使い勝手も良い(Amazonのカートで直接で使える)

貯まったリクルートポイントはAmazonアカウントと紐づけて1ポイント=1円で使うことが可能です。

連携すれば、↓みたいな感じでAmazonのカート内で便利に使えます(Amazonのパートナーポイントについて)。

他にも等価交換という形でPontaポイント、dポイントへと交換できるので使い勝手も良いかと。

キャッシュレスオタクの本音コメント

- 高還元率で安定してるのはこれな気がする。

- 周りが頑張って追いつこうとしては落ちていって結局残っている高還元率カード。

- ポイントは使いやすくなったよね。

- チャージポイントの改悪は来そう。

- 1.2%って1%還元のカードなら大量にある中で+0.2%のためにこれ選ぶ?

- 楽天カードと違って、未だに買い物ごとではなく、月額利用分に対してポイント還元なのは嬉しい。

PayPayカード(PayPayと紐づけでお得、Yahoo!ショッピングでもお得)

| カードフェイス |  |

|---|---|

| 国際ブランド | VISA / Mastercard / JCB |

| 申込み条件 | 満18歳以上であること |

| 年会費 | 完全無料 |

| ポイント還元率 | 基本1.0% |

| ETCカード | あり 年会費550円 |

| 家族カード | あり 年会費無料。最大10枚まで。 |

| 旅行保険 | なし |

| 発行までの時間 | 1週間程度 |

| Apple Pay | 対応 QUICPay /Visaのタッチ決済 / Mastercardタッチ決済 / JCBのタッチ決済 |

| Google Pay | 対応 Visaのタッチ決済 / Mastercardタッチ決済 |

| 楽天ペイ | 未対応 |

| PayPay | 対応 |

| モバイルSuicaへのチャージ | 対応 ポイント満額付与 |

| モバイルICOCAへのチャージ | 対応 ポイント満額付与 |

| 楽天Edyへのチャージ | 対応 ポイント満額付与 |

| nanaco(Apple Pay)へのチャージ | 対応 ポイント対象外 |

| WAONへのチャージ | 対応 ポイント満額付与 |

| タッチ決済付帯 | Visaのタッチ決済 / Mastercardタッチ決済 / JCBのタッチ決済 |

| 即時通知 | 対応 |

PayPayカードはPayPayとの連携という側面が強いクレジットカードです。PayPay「青い画面」になっているのはこのPayPayカードを申し込んだからということになります。

※縦型デザインはもう新規発行はしていない。

還元率は常時1%です。

PayPayステップを達成すると1.5%還元

PayPayと連携して、PayPayステップという「200円以上30回 &10万円以上利用」の条件を達成すれば、翌月の還元率はどこで使っても1.5%になります。

これPayPayステップの回数を達成するためには例えばモバイルSuicaへの200円のチャージを30回で6,000円分行うという方法もあります(チャージでもポイントがつく)。

まあめんどくさいのは間違いないので、そういうのが好きな方ですね。

キャッシュレスオタクの本音コメント

- 青い画面という魔法の言葉で加入者を増やし続けているカード。

- PayPayステップを達成する気力があるなら高還元率。繰り返すけど、気力があるなら。

- PayPayステップなんて相当気合入った人しかやらないでしょ。あくまで最大還元率は1.5%と言いたいための施策。

- Yahoo!ショッピング派ならまあ必携だけど。

- 貯まるポイントがPayPayで使えるのは便利よな。

特定のショップでの優待・割引重視タイプ

特定のショップでは割引されたり、優待があったり、高還元率になるカード。日々の生活にピッタリとハマるようなら持っていないと損をするタイプのカードです。

楽天カード/楽天プレミアムカード(楽天市場でのお得さはもちろん、街ナカでも便利なオールインワンカード)

| カードフェイス |  |  |

|---|---|---|

| 申込み条件 | 18歳以上 | 20歳以上 |

| 国際ブランド | VISA / Mastercard /JCB / American Express | |

| 年会費 | 完全無料 | 11,000円(税込) |

| ポイント還元率 | 基本1%楽天市場で最低3% | 基本1%楽天市場で最低5% |

| ETCカード | あり年会費550円(税込)、楽天PointClub会員ランクが年会費請求月にプラチナなら無料(初年度は申込時のランクで判別) | あり年会費無料 |

| 家族カード | あり年会費無料 | あり年会費5,500円(税込) |

| 旅行保険 | 海外旅行保険最高2000万円(利用付帯) |

|

| 発行までの時間 | 1週間程度で到着 | |

| Apple Pay | 対応 QUICPay / Visaのタッチ決済 / Mastercardタッチ決済 / JCBのタッチ決済 | |

| Google Pay | 対応 QUICPay(AMEXブランドは未対応) | |

| 楽天ペイ | 対応 | |

| PayPay | 対応 VISA、Mastercardブランドのみ | |

| モバイルSuicaへのチャージ | 対応 ポイント付与対象外 | |

| モバイル ICOCAへのチャージ | 対応 ポイント付与対象外 | |

| 楽天Edyへのチャージ | 対応 200円で1ポイント(0.5%分)付与 | |

| nanacoへのチャージ | 未対応 | |

| WAONへのチャージ | 未対応 | |

| タッチ決済付帯 | Visaのタッチ決済 / Mastercardタッチ決済 / JCBのタッチ決済 | |

| 即時通知 | 対応 | |

定番で知名度も高い楽天カード。年会費完全無料で通常時で還元率1%、楽天市場で使えばポイント+2%(+α)です。2021年11月末にデザインが変更されて番号が裏面になりました。

Apple Payだけではなく、Google Payにも対応しています(American Expressブランドを除く)。

あくまで楽天系のサービスでポイントが高いカードなのですが、電子マネーの楽天Edyと楽天ポイントカード機能が付帯しているのでキャッシュレス派にとっても利便性が高いです。特に楽天ポイントカード機能は使う機会も多いはず。

楽天プレミアムカードはお得度が下がっている・・・

以前は楽天ゴールド、楽天プレミアムカードも楽天市場で+2倍対象でしたが、現在は両者とも+2倍対象外でお得度はぐっと下がっています・・・。

また空港ラウンジの改悪もあり、まずは通常の楽天カードで様子を見るのが良いと思います。

キャッシュレスオタクの本音コメント

- 付帯している楽天ポイントカード機能しか使ってない。

- 楽天カード?ああ、クレジットカードオートチャージ機能付き楽天ポイントカードのこと?

- 他のカード持ってると意外と出番なかったりする。個人的には楽天市場で日用品買う時以外は使わない。

- 楽天ペイとの紐付け(キャンペーンのときだけだけど)で使ってる。

- PayPay来てからYahoo!ショッピング派になって使ってない。

- ひねくれているオタクはあえて持たない楽天カード。

- ゴールドカード・プレミアムの改悪があったから・・・。

- Androidでタッチ決済を使うときは不便すぎる。

JRE CARD(駅ビルで還元率3.5%、Suicaにチャージして還元率1.5%、オートチャージ対応)

| カードフェイス |  |

|---|---|

| 申込み条件 | 電話連絡のとれる満18歳以上の方 |

| 国際ブランド | VISA (Suica機能なし・定期券機能付き)Suica機能付きカードはJCB / Mastercardもあり |

| 年会費 | 524円(税込) |

| ポイント還元率 | 基本0.5% |

| ETCカード | あり年会費524円(税込) |

| 家族カード | なし |

| 旅行保険 |

|

| 発行までの時間 | 郵送だと7営業日程度(最短即日)。 |

| Apple Pay | 対応QUICPay / Visaのタッチ決済 / Mastercardタッチ決済 / JCBのタッチ決済 |

| Google Pay | 未対応 |

| 楽天ペイ | 対応 |

| PayPay | 対応VISA、Mastercardブランドのみ |

| モバイルSuicaへのチャージ | 対応ポイント還元率1.5%(1,000円で15 JRE POINT) |

| モバイルICOCAへのチャージ | 対応 ポイント付与対象外 |

| 楽天Edyへのチャージ | 未対応 |

| nanacoへのチャージ | 対応ポイント付与対象外 |

| WAONへのチャージ | 未対応 |

| タッチ決済付帯 | 未対応 Suica・定期券なしのJRE CARDではVisaのタッチ決済に対応 |

| 即時通知 | 未対応 |

このJREカードは2018年に発行されたJR東日本系列のビューカードが発行しているクレジットカードでView Suicaカードの上位互換のようなカードです。JRE POINTカード機能とSuica機能が付いたクレジットカード。

通常はポイント還元率は低い(0.5%)ですが、アトレやルミネなどの駅ビルではポイント還元率は3.5%になります。Viewカードシリーズ共通の特典であるSuicaへのチャージでポイントが還元率1.5%も適応。定期券と一体化することも可能。

SuicaへのオートチャージができるのはJRE CARD含むビューカード発行のカードのみ

Apple PayやGoogle Payの登場でますます存在感を増してきたSuicaですが、このJREカードをApple Payに登録すればSuicaへのチャージもお得で、何よりオートチャージ(残高が一定額以下になったら自動的にチャージする機能)も使えるので便利。

キャッシュレスオタクの本音コメント

- 駅ビル使わないから年会費無料のビックカメラSuicaカード派。

- Suicaチャージ以外で使い道があるなら教えてほしい。

- カード届きます→Suicaアプリに登録します→自宅で厳重に保管します。

支払い手段から逆算してクレジットカードを選ぶ

初心者の方向けにキャッシュレス生活で便利なおすすめ出来る人気のクレジットカードをご紹介してみました。最初にも言いましたが、電子マネーやQRコード決済など普段よく利用される支払い手段という出口から逆算してクレジットカードを選べば、便利なキャッシュレスライフが送れるはずです。

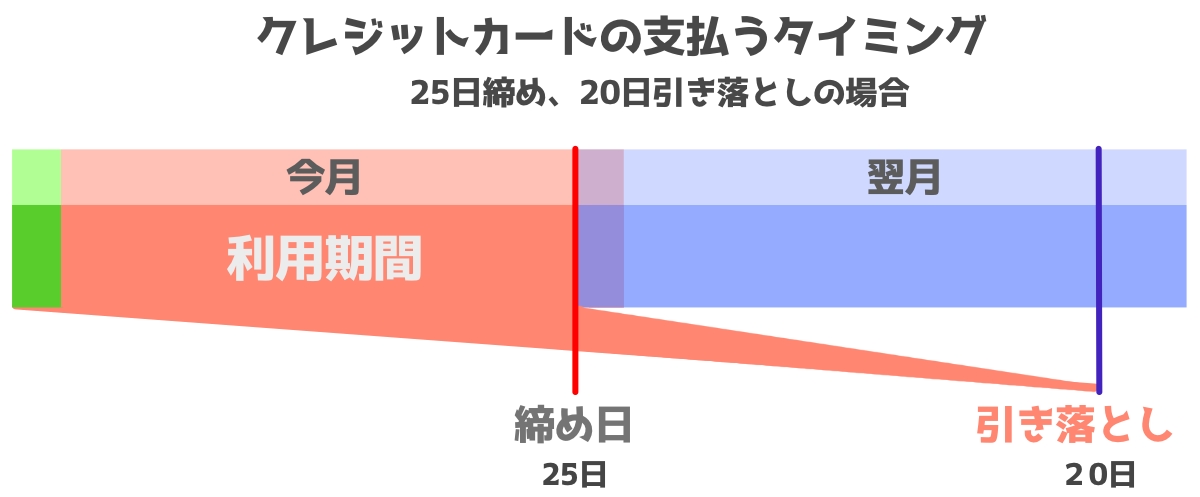

クレジットカードは「後払い」なので怖いイメージを持つ方もいるかもしれませんが、後払いだからこそ、キャンセル処理などがスムーズに行えるというメリットもあります。

↓クレジットカードの支払いのタイミング(後払い)

「特定のカードで満足することなんて決してないし、1枚で足りるわけがないし、財布に入りきらないクレジットカードのタワーが家の机に積み上がってちょっとの衝撃でバラバラと崩れるようになってからが本当の戦いですよ」というのが本音で伝えたいことなんですが(笑)、普通に国内で使うだけで利用するサービスがある程度定まっているなら1-2枚だけでも充分だと思います。

キャッシュレスライフに便利なクレジットカードの母艦的、ハブ的な役割はデビットカードやプリペイドカードでも良いのですが、デビットカードやプリペイドカードだとガソリンスタンドや定額制サービスで使えないこともある(注意が必要なケース)ので、まずは後払いのクレジットカードが基本となります。

クレジットカードが作れない未成年の方(18歳以下の中学生や高校生の方)はデビットカードやプリペイドカードでも母艦的な役割は充分に果たしてくれるかと思います。

ご参考までに。