概要

後払い対応のプリペイドとしてよく選ばれるバンドルカード

「クレジットカードがなくてもすぐ作れる・使える」「手持ちがなくてもすぐ使える」と使っているユーザーが多いプリペイドカードの「バンドルカード」。

その触れ込み通り、プリペイドカードでありながら後払い機能を併せ持ちつつ、手軽に発行・利用が出来るカードですが、安易に使うと危険な要素も潜んでおり、その手数料の実態や代替手段を知らないまま選ぶのは危険でおすすめできないプリペイドカードです。

MUFGグループになりましたが、当サイトでは、特にキャッシュレス初心者の方、学生の方などにはおすすめしていません。何故おすすめできないの?どこが危険なの?その理由と安心・安全・お得に使える代替手段を詳しくご紹介します。

バンドルカードのデメリット

デメリットは以下の通りです。

後払いチャージ「ポチっとチャージ」

「ポチっとするだけでおかねが手に入る」バンドルカードの最大の特徴である後払い機能「ポチっとチャージ」。バンドルカードのアプリでもポチッとチャージに誘導するようなUXになっていますし、広告や自社運営メディアでもひたすらポチッとチャージを促しています。

「やってみよう」とフランクに「ポチッとチャージ」を勧めています(手数料かかりますが)。

そして、この「ポチッとチャージ」こそがバンドルカードの最大のデメリットです。

ポチっとチャージの利用時にはチャージ金額により510円~1,830円の後払いサービスとしてもそぐわない高額な手数料が上乗せされます。この手数料はポチっとチャージを利用するごとに発生するため、月に複数回利用してしまうとさらに高額な手数料を払うハメに・・・。

| ポチッとチャージ | 手数料 | 年利換算※(最大) |

|---|---|---|

| 3,000円-10,000円 | 510円 | 約207% |

| 11,000円-20,000円 | 815円 | 約90% |

| 31,000円-40,000円 | 1,170円 | 約46% |

| 41,000円-50,000円 | 1,830円 | 約54% |

※各段階の最小の金額を30日後に手数料込みで支払った場合の年利(計算はこちらで出来ます)

年利換算すると最大なんと 「200%」を超えます(例:3,000円を30日後に3,510円で支払い時)。

貸金業法では10万円未満の上限年率は「20%」と定められているのですが、バンドルカードのポチッとチャージは実質的には利息にあたるものを「手数料」という形で取る抜け道で貸金業法の対象になっていないので、このような文字通り「法外な」利息手数料がかかるわけです。

参考までに消費者金融として有名なアコムの実質年率は3.0%~18.0%です。消費者金融も裸足で逃げ出すレベルです。

これでは「情弱ビジネス」と言われても仕方がないのではないでしょうか。

利用時に電話番号やメールアドレスなどの簡単な情報さえ登録すれば申込出来ることからほとんど誰でも利用可能で、仕組みをよく分かっていない学生層でも安易に利用出来てしまうことから非常に危険なのでここで注意喚起させて頂きます。

また、実際にこのポチっとチャージを悪用されたケースや、詐欺に使われてしまったケース、安易に使ってしまい高額な請求が来てしまったケース・・・など様々なトラブルが聞かれており、「使う上でのリスク」があまりにも大きすぎるのです。

2023年11月までは中学生でも申し込めていたが現在は18歳以上に改定

バンドルカードのポチっとチャージは2023年11月までは13歳以上、中学生でも利用可能(一応親権者の同意必要ですが本人のみでも申し込めてしまう)だったので、中学生に3,000円貸して翌月+510円で返させていたのですが、NHKで問題が報じられてから18歳以上に改定されました。

当サイトにも保護者からの「勝手に高額を使われた」といった被害報告が多数来ていたのでとりあえず良かったです・・・。

※KyashやB/43も注意が必要※

多機能プリペイドの「Kyash」や家計簿つきプリペイドの「B/43」も同様に後払いチャージ機能が用意されており、こちらでも同様に利用ごとにバンドルカードと同程度の高額な手数料が発生します。

これらのカードは決済できるという部分以外でもメリットがある部分も多いカードのため、損をしたくない方は後払いチャージだけは利用しないようにしましょう。

ちなみにこの2つのカードの後払い機能は「AGミライバライ」が提供元となっていますが、実は消費者金融の「アイフル」のグループ会社なので気にする人はいるかもしれません。

利用時の還元がなく「普通に使うだけでも損」

プリペイドカードですら大半は用意されている「利用時のポイント還元やキャッシュバック」がバンドルカードでは一切用意されておらず、普通に使ったとしても何もお得な面がありません。

還元率0%です。

また、ポチっとチャージ以外にもドコモ払い(キャリア決済)など一部のチャージ方法は手数料がかかるものが存在するためさらに余計なものがかかってしまうことに・・・。

セキュリティ上の不安も

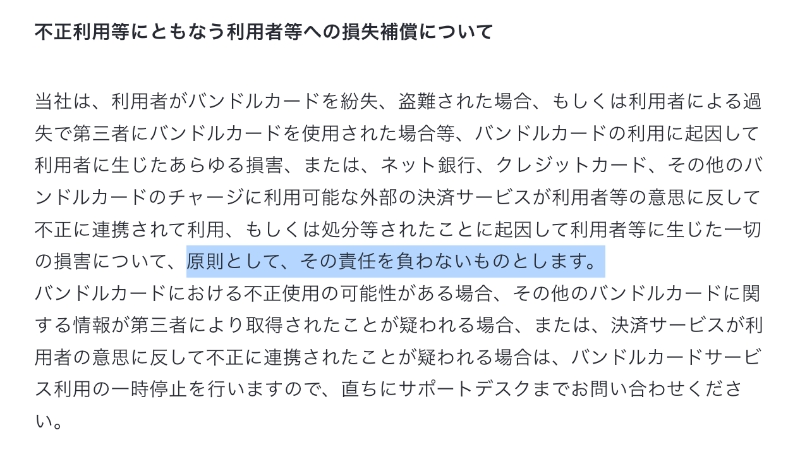

バンドルカードは発行が簡単なプリペイドカードであることから、不正利用に遭った場合の明確な補償などが用意されていません。

一時利用停止の機能こそあるものの、あくまでそれだけなのでセキュリティ面では弱い仕様です。

ICチップなしのカードで発行手数料が高い

バンドルカードの発行手数料は以下の通り。

- バンドルリアルカード・・・400 円

- バンドルカードリアル+・・・700円

ICチップも載っていない(セキュリティが低い)のに、この価格は他と比べても高いと言えるでしょう。

dカード プリペイド、au PAYプリペイドカード、Visaプリペ(ICチップあり)、各種デビットカード(ICチップあり)などは現在無料で発行できます。審査もないです。

様々用意されている安心な支払い手段

後払いは、バンドルカードを使わなくても安心・安全、さらにお得に利用できる後払いの支払い方法が様々用意されています。

クレジットカード

そもそも「後払い」で利用するのであれば、クレジットカードを利用するのが一番確実で安心・安全です。

すでに設定されている「利用枠の範囲内」で使える上、「一括払い」ならば手数料が取られることは当然ありませんし、セキュリティ面もきちんと守られています。

言うまでもありませんが、利用時の還元も豊富に用意されているため損をすることはまずありません。

また、昨今では申し込み後5分程度ですぐ使える「即時発行」タイプのクレジットカードも主流になりつつあり、クレジットカード持っていないけどすぐに買いたいものがある」ニーズにもちゃんと答えられる環境が整っているのです。

デビットカード/プリペイドカード

「後払いで買わなくていい」「手持ちの範囲内だけで使いたい」という場合にはデビットカードや他のプリペイドカードを用意しましょう。

以下のエントリーでご紹介するカードについては、クレジットカード同様に「安心・安全」「お得」さらに「利便性」まで兼ね備えたものばかりです。

ご紹介しているものには即時発行に対応したカードも一部用意されています。

たまにバンドルカードは審査がゆるいと言われますが、デビットカード、プリペイドカードはクレジットカードと違い、種類を問わず、基本的に審査はないです。

Paidy

「どうしても今すぐ買いたい」という場合、利用先が限定されているのであれば後払いサービスの「Paidy」を利用するのがおすすめです。

ECサイトやオンラインサービスなどで利用先がPaidyを導入していることが条件とはなるものの、利用時の手数料は何度利用しても0円!、口座振替や振込なら支払い手数料は0円!(振込手数料は注意)、コンビニ支払いだけ390円の手数料が発生しますが利用した分をすべてまとめて請求なので圧倒的に割安なのです。

バーチャルカード・リアルカードを発行すれば、Visaブランドのブランドプリペイド扱いでバンドルカードでも支払えるところで利用可能です。

キャリア決済+プリペイドカード

「やっぱりどうしてもバンドルカードと同じような感じで使いたい」という場合にはドコモ、KDDI、ソフトバンクのキャリア決済とプリペイドカードを組み合わせて使う方法もあります。

ドコモ・ahamoならdカードプリペイド、au・UQ mobileならau PAYプリペイドカード、ソフトバンク・Ymobile・LINEMOならソフトバンクカードを発行することにより各キャリアの合算払いサービスを使って後払いチャージすることが出来ます。

当然ながらキャリア決済は利用する際に手数料が発生することはありませんし、プリペイドカード利用時の還元もあるので損をすることはありません。

プリペイドカード自体に補償サービスも付帯されているので安全・安心、キャリア決済の設定でひと月に使える金額も自由に設定出来るので実はバンドルカードで出来る機能をこれらのカードもきっちり備えているのです。

まとめ

広告露出も数多く打ち出しており、見たことがきっかけで作る人も多いバンドルカードですが、このような理由からたくさんの選択肢がある昨今においては選択するメリットがわかりません。おそらくキャッシュレスに詳しい方であれば多くの方が同じ意見だと思いますので、周りの詳しい方にも聞いてみてください。

様々なキャッシュレス決済が用意されている昨今、代替手段が豊富にあるのにも関わらず広告の力に負けてしまい、結果知られていない現実もありますが・・・。

特に後払いチャージは知らずに使い続けていると損をし続けることになりますし、仕組みをよく理解していないまま安易に手を出すと大変なことになってしまいます。わからないまま使っている方が多いのか、Twitter上で「後払いなんて支払い遅れても余裕」といった信じられない投稿も見かけましたが、遅れたら罰則金があります。

この記事を読まれている方の中にはよく調べないまま、バンドルカードを、ポチッとチャージを使っている方も居るかもしれませんが、弊サイトでは上記の理由からおすすめしていません。特に学生さんなどは日々の生活で使う決済手段は、きちんと比較して取捨選択することをおすすめします。

あと、Google Payのタッチ決済には対応しましたが、依然としてApple Payには対応していません(MUFGグループになったのでいずれ対応するとは思いますが)。

決済だけ出来れば良い、後払いで手数料を取られてもOK、という方でしたら作っても良いかと思います。