マリオットボンヴォイ アメックス プレミアム(MBアメックス)の特徴

| カード名 | マリオットボンヴォイ アメリカン・ エキスプレス・プレミアム・カード | マリオットボンヴォイ アメリカン・ エキスプレス・カード |

|---|---|---|

| 国際ブランド | American Express | American Express |

| 年会費 | 49,500円 (税込) | 23,100円 (税込) |

| 申し込み資格 | 20歳以上の安定した収入がある方 | |

| 還元率 | 1% 還元率は目安。100円で1.25マイル(ANA/JALなどの各種マイル)(60,000ポイント交換時)。 | 0.7% 還元率は目安。 |

| ポイントの貯まり方 | 都度利用分に対して貯まる | 都度利用分に対して貯まる |

| ポイント名 | マリオットポイント レート:100円で3ポイント。 | マリオットポイント レート:100円で2ポイント。 |

| Apple Pay | QUICPay / American Express Contactless | |

| Google Pay | American Express Contactless 2025年9月から対応した。 | |

| 電子マネー/タッチ決済(NFC) |

| |

| 即時通知 | 対応 プッシュ通知 | |

| 公式サイト | マリオットボンヴォイ アメリカン・ エキスプレス・プレミアム・カードの公式サイトを見る | |

マリオットボンヴォイ アメックス・プレミアム(Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード)は、American Expressと世界最大のホテルチェーンであるマリオットが提携して発行するクレジットカードです。「マリオットボンヴォイアメリカン・エキスプレス・プレミアム・カード」という名称はあまりにも長いので、MB AMEX(MBアメックス、MBプレミアムアメックス)という略称も目にします。元々はスターウッド プリファード ゲスト アメリカン・エキスプレス・カード、通称SPG AMEXという名前でしたが、2022年2月24日から新カードになりました。

「マリオットボンヴォイアメリカン・エキスプレス・カード(以下マリオットボンヴォイ アメックス)」と「マリオットボンヴォイアメリカン・エキスプレス・プレミアム・カード(以下マリオットボンヴォイ アメックス プレミアム)」の2種類があります。このカードを作ろうと思い立つ方に人気なのは圧倒的にMarriott Bonvoyアメックス・プレミアム(旧SPG AMEX)なので、このページでは主にそちらをメインに解説します。

旅行好き(特に海外)、陸マイラーの方などにおすすめできるカードです。ポイントの使い道や応用方法が多すぎるので代表的なものや機能をまとめます。

なお、SPGアメックスカードは、2022年2月24日以降からカード更新時に自動的にマリオットボンヴォイ アメックス プレミアムに更新されます。年会費が上がるのでご注意ください。

概要

年会費

Marriott Bonvoyアメックスの年会費は以下の通りです。

| – | マリオットボンヴォイ アメックス プレミアム | マリオットボンヴォイ アメックス |

|---|---|---|

| 年会費(税込) | 49,500円 | 23,000円 |

| 家族カード年会費(税込) | 1枚目無料、2枚目以降24,750円 | 1枚目無料、2枚目以降11,550円 |

プレミアムの5万円近いの年会費をどう取るかですが、このカードの特典がハマる方であれば年会費に関するデメリットはあまり感じないかと思います(逆にハマらないなら明らかに高いので作らないほうが良いです)。ETCカードは発行手数料935円(税込)がかかりますが年会費は無料です。

ちなみに、家族カードには、マリオットのゴールド会員や無料宿泊券など、本カード会員の各種特典が付与されずにこの年会費なので、2枚目以降であれば家族でも本会員として申し込んだほうが良いかもしれません。

ポイント制度(Marriott Bonvoyロイヤルティプログラム)

Marriott Bonvoyアメックス/Marriott Bonvoyアメックス プレミアムで貯まるポイントはMarriottグループのマリオットポイントです。

| – | マリオットボンヴォイ アメックス プレミアム | マリオットボンヴォイ アメックス |

|---|---|---|

| 通常 | 100円につき3ポイント | 100円につき2ポイント |

| マリオットグループのホテルの料金、レストランの料金など | 100円につき6ポイント | 100円につき4ポイント |

マリオットボンヴォイ アメックス プレミアムでは100円で3ポイントが貯まります。

さらに、プレミアムの場合にはデフォルトでゴールドエリートの会員資格があり、マリオットグループのホテルの料金、レストランの料金は+25%のポイントが貯まります(詳しくは後述)。

通常カードの場合はデフォルトでシルバーエリートの会員資格があり、マリオットグループのホテルの料金、レストランの料金は+10%のポイントが貯まります。

貯まったポイントは、マイルに交換したり無料宿泊特典に交換したりといった交換先があります。

※ 国税の支払いは300万円以内は200円で3ポイント、300万円を超える利用はポイント加算対象外です(2024年-)。2023年から上限が500万円になっていましたが、2024年度からはさらに上限が低くなります。

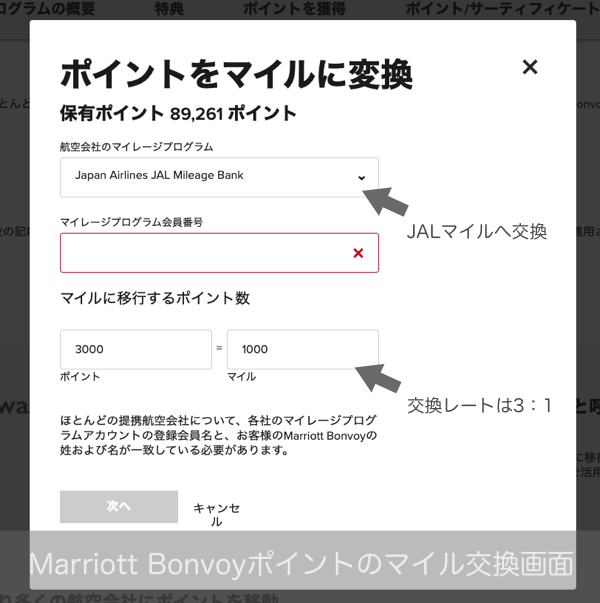

マリオットポイントをマイルに交換する

マリオットポイントはANAやJALを含む、デルタ、シンガポールなど40を超える航空会社のマイルと交換することができます。

殆どの航空会社でポイントとマイルの交換レートは3:1です。

交換したマイルは航空券などで使う方がほとんどでしょうが、特にANAマイルやJALマイルならその他のポイントへの交換など使い道は多岐にわたります。

60,000ポイントを航空会社のマイルに移行すると5,000マイルのボーナスマイルがもらえる(100円で1.25マイルに還元率アップ)

マリオットボンヴォイ アメックス プレミアムで貯まったポイントをマイルに交換すると、通常の買い物で100円で3ポイントが貯まり、3ポイントが1マイルですから、100円で1マイルのレートで交換することができます。

マリオットポイントはさらに交換ポイントが60,000ポイント単位で5,000マイルのボーナスマイルが貰えます。

この際、レートは100円で1.25マイルという高レートになります。

| 通常 | ボーナスあり(60,000ポイント毎に交換) |

|---|---|

| 100円で1マイル | 100円で1.25マイル |

なので、マイルに交換されるという方はできる限り60,000ポイント、200万円利用分貯めてからまとめて交換することをおすすめします。

航空会社が自身で発行するクレジットカードよりもレートが高く交換できて、しかもこれだけ縛りなく柔軟な交換ができるのですから強いです(確信)。

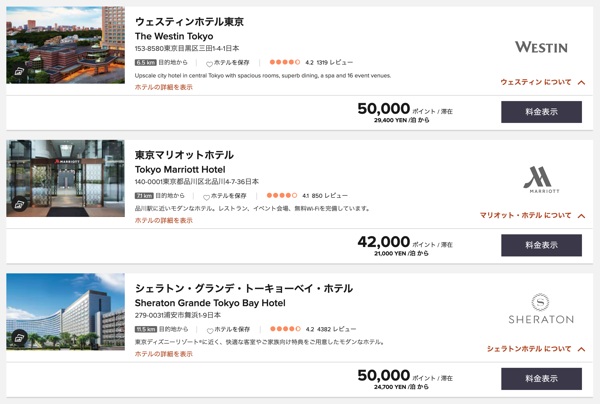

マリオットポイントをホテル代金に充当できる

マリオットポイントは貯まったポイントをマリオットグループのホテルの宿泊料金に充当可能です。

マリオットグループのホテルはウェスティン、シェラトン、マリオットホテル、リッツ・カールトンなど錚々たる高級ホテルが並んでいます。

交換レートは、1ポイントあたりの価値が決まっているわけではなく、マリオットグループのホテル、及び、シーズンによって異なってきます。

1ポイント1円以上の価値で泊まれるところもあれば1ポイント1円以下のところもあったりします。

時期などによっても異なるので狙っているホテルがあるのであれば定期的にチェックしましょう。無料宿泊特典(下記詳細)だと50,000ポイント分まで無料で泊まれます。

飛行機に乗る方でしたら基本的にはマイルに変えたほうがお得である場合が多いです。

また、ポイントを一部だけ使ってキャッシュとの組み合わせることをも可能です(キャッシュ+ポイント)。

※2022年3月以前はカテゴリー制という仕組みでしたが(ホテルがランクによって分けられていた)、現在はより柔軟にポイントが利用できる仕組みになっています。

マリオットポイントの有効期限は使い続ければ「なし」

マリオットポイントの嬉しいポイントとして、有効期限が「最後にポイントを取得してから24ヶ月」という点が挙げられます。

つまり、使い続けて、ポイントを貯め続ければ、実質有効期限なしでマリオットポイントを貯め続けることができます。

JALマイルやANAマイルは有効期限が3年間なことを考えると、焦ってしまうこともあるかと思いますが、マリオットポイントだったら失効しないので、マリオットポイントで保有しておいて、必要なときにまとめて交換すればズボラな方でも安心です(大体10日くらいあれば交換できます)。

マリオットボンヴォイ アメックス プレミアムは保有しているだけでMarriott Bonvoyのゴールド会員資格

マリオットボンヴォイ アメックス プレミアムは保有しているだけでマリオットグループの会員資格であるMarriott Bonvoyのゴールドエリート資格を手に入れることができます。通常、宿泊日数25泊が必要になる会員ランクです。ちなみにプレミアムではない通常のマリオットボンヴォイ アメックスには付帯していない特典ですが、年間100万円以上の利用で手に入れることができます。

Marriott Bonvoyのランクは宿泊日数等によって以下のように推移します。

Marriott Bonvoyのゴールドエリート特典の一例は以下の通り。赤い太字になっている部分が通常会員やシルバーエリートにはない、ゴールドエリートからの特典となっています。

- マリオットグループのホテルの客室料金やレストランなどの利用金額に対してポイントが+25%。

- 客室アップグレードサービス。

- チェックアウトが午後2時までになるレイトチェックアウト。

- 無料の客室内高速インターネットアクセス。

- 何らかの理由でホテル側が予約を取り消さざるを得なくなった際に近隣のホテルの客室を用意する完全予約保証。

- 会員限定料金。

- モバイルチェックインと携帯をルームキーにするキーレス機能

- 無料宿泊や客室のアップデートにポイントを利用する際の特典除外日がなく繁忙期でも利用可能。

- キャッシュとポイントを組み合わせて支払い可能。

- 即座にポイントと特典の交換が可能。

- 割引料金(ポイントセーバー)

客室アップグレードやレイトチェックアウトなどが嬉しい方も多いはず。

マリオットボンヴォイ アメックス プレミアムは年間400万円利用でプラチナエリートになれる

マリオットボンヴォイ アメックス プレミアムは通常マリオットグループのホテルに50泊しなければ取得できないプラチナエリートの資格を年間400万円のカード利用で取得できます。これは以前のSPG AMEXにもなかった特典で、400万円以上利用される方にとっては宿泊の「修行」の必要がなくなりました。

Marriott Bonvoyのプラチナエリート特典の一例は以下の通り。赤い太字になっている部分が通常会員やゴールドエリートにはない、プラチナエリートからの特典となっています。

- マリオットグループのホテルの客室料金やレストランなどの利用金額に対してポイントが+50%。

- 会員限定料金。

- より望ましい客室アップグレードサービス(一部スイート含む)。

- ウエルカムギフトの選択。

- モバイルチェックインとモバイルキー

- チェックアウトが午後4時までになるレイトチェックアウト。

- ラウンジへのアクセス。

- エリート会員専用サポート。

- 無料の客室内高速インターネットアクセス。

- 何らかの理由でホテル側が予約を取り消さざるを得なくなった際に近隣のホテルの客室を用意する完全予約保証。

- 会員限定料金。

- モバイルチェックインと携帯をルームキーにするキーレス機能

- 無料宿泊や客室のアップデートにポイントを利用する際の特典除外日がなく繁忙期でも利用可能。

- キャッシュとポイントを組み合わせて支払い可能。

- 即座にポイントと特典の交換が可能。

- 割引料金(ポイントセーバー)

ゴールドエリートよりも一段回上のサービスが受けられます。

年会費は「無料宿泊特典」でペイできる

マリオットボンヴォイ アメックス プレミアムは、年に1回、カード継続&年間150万円以上のカード利用でマリオットグループのホテル無料宿泊特典(サーティフィケート)が貰えます。

無料宿泊特典は2名分までの1泊スタンダードルームです。交換レート1泊50,000Marriott Bonvoyポイントまでです(プレミアムではないマリオットボンヴォイ アメックスの場合は交換レート1泊35,000マリオットポイントまで)。

カードを作る前の方は今はピンとこないでしょうが、マリオットではホテルのランクをカテゴリー分けしていて、50,000ポイントだと、例えばシェラトン都ホテル東京、シェラトン沖縄サンマリーナリゾートとかも無料で泊まれます(ポイントの価値は変動制なのでシーズンによります)。

これだけで年会費の大半はペイできてしまうのがマリオットボンヴォイ アメックス プレミアムの最大の強みの1つと言えるでしょう。

その他特典

マリオットボンヴォイ アメックス プレミアム・カードはカードフェイスこそゴールドではありませんが、ランクとしてはアメリカンエキスプレスが発行するゴールドカード以上のステータスなので、各種特典が付与されます。

主要なところでは、国内主要空港・ホノルルのダニエル・K・イノウエ国際空港のラウンジ利用、手荷物宅配(羽田空港(第3ターミナル)・成田国際空港・中部国際空港・関西国際空港)などがあります。

これらは必要であれば利用を検討しましょう。筆者はラウンジ以外は(めんどくさいから)使ってないです。

ちなみに、アメックスゴールドには付いている世界中の幅広いラウンジを使えるプライオリティ・パスはマリオットボンヴォイ アメックス プレミアムには付帯していません。

モバイル決済(Apple Pay・Google Pay)への対応

マリオットボンヴォイ アメックスはApple PayにはQUICPayとAmerican Express Contactlessで対応しています。

Google Payには未対応です。

メリット

- マイルへの交換レートがJALカードよりもお得(最大100円で1.25マイル)。

- 交換できるマイルがとにかく幅広い。

- 無料宿泊特典がお得(年会費がペイできると考えることができる)。

- ポイントに有効期限がないので安心。

- 旅行好きな方にはもちろん、無料宿泊特典があるので出不精な方でも旅に出るきっかけ作りになるカード(ただし年間150万円以上の決済が必要)。

デメリット

- 年会費の元を取れる人は限られる。

- 旅行嫌いの方は持っていてもメリットは少ない。

- マリオットグループに囲い込まれることになるのでホテルの選択肢が狭くなる可能性。

- マリオットグループは基本的に高級ホテルしかないので高級ホテル慣れしてしまう。

- 家族カードはおすすめできない(ご自身が作ってからご家族に紹介すれば良いと思います)。

- AMEXブランドなのでヨーロッパでは使いづらいかも。

- Marriott Bonvoyのアプリやサイトが慣れるまで使いづらいかも(ハイセンスすぎる感)。

SPG AMEX時代よりも年会費が上がり、元を取れる人は少なくなったのは間違いないとは思います。

マリオットボンヴォイ アメックス プレミアムのまとめ

というわけで、飛行機に乗る方、高級ホテル好きの方であれば、かなりおすすめできるマリオットボンヴォイ アメックス プレミアム(MB AMEXプレミアム・旧SPG AMEX)。

無料宿泊特典が届くたびに、どこに行くのか楽しくなりますし、普段から貯めているポイントが蓄積される度に頭の中でマイレージに換算して旅のシュミレーションをします。なので、旅行好きの方なら超おすすめします。

当然、旅行が苦痛という方は申し込まないほうが良いですが、「旅行したいけどきっかけがないなー」と漠然と考えていらっしゃるような方でも無料宿泊特典があればどこかしら泊まってみようという気になるでしょうし、まだ飛行機にそこまで乗ったことがなく、好きな航空会社、マイルを貯めている航空会社がない方でも、マイルの交換先は多岐に渡るし有効期限なくゆっくり貯めることもできるので安心です。

マリオットボンヴォイ アメリカン・ エキスプレス・プレミアム・カードの申し込み方法・注意点

申込み条件として、マリオットボンヴォイ アメックス プレミアムは、それなりにランクが高いカードです。なので、年齢が20歳未満の方は申し込めないと考えて良いと思います。

ただ、前のカードであるSPG AMEXから筆者の周りの大学生でも作れているので実際のハードルはそこまで身構える必要はないと思います。

申し込み&審査

通常5営業日程度でカードが発行されます。オンラインで口座設定を行っていない方は書類の返送を忘れないようにしましょう。

マリオットボンヴォイ アメリカン・ エキスプレス・プレミアム・カードの付帯保険・追加カード等

| カード名 | マリオットボンヴォイ アメリカン・ エキスプレス・プレミアム・カード | マリオットボンヴォイ アメリカン・ エキスプレス・カード |

|---|---|---|

| 海外旅行保険 | 【 利用付帯 】 最高1億円(2022年8月1日より改定) | 【 利用付帯 】 最高3000万円 |

| 国内旅行保険 | 【 自動付帯 】 最高5000万円 | 【 利用付帯 】 最高2000万円 |

| その他保険 |

|

|

| ETCカード | 年会費:0円 発行手数料935円(税込)。最大5枚まで。 | |

| 家族カード | 年会費:24,750円 1枚目は年会費無料。無料宿泊特典やゴールドエリート特典は付与されない。 | 年会費:11,550円 1枚目は年会費無料。無料宿泊特典やシルバーエリート特典は付与されない。 |

| 電子マネーへのチャージ(ポイントが付くか) |

| |