JCBプラチナの特徴

| 年会費 | 27,500円 (税込) |

|---|---|

| 申し込み資格 | 満20歳以上。学生不可。 2024年12月に25歳以上だった年齢制限を緩和した。 |

| 還元率 | 0.5% ※還元率は交換商品によって異なる。 |

| ポイント名 | OkiDokiポイント レート:1,000円で1ポイント |

| Apple Pay | QUICPay / JCB Contactless |

| Google Pay | QUICPay / JCB Contactless |

| 電子マネー/タッチ決済(NFC) |

|

| 即時通知 | 対応 メール/プッシュ通知 |

| 公式サイト | JCBプラチナの公式サイトを見る |

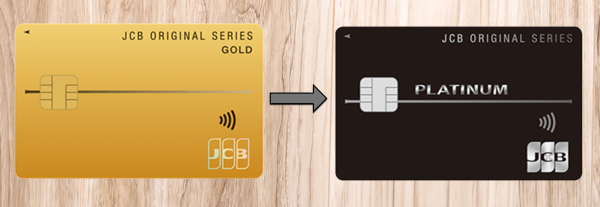

JCBプラチナはJCBオリジナルシリーズのプラチナカードで2017年の10月に登場、2021年12月にリニューアルされ、カード番号は裏面になり、JCBのタッチ決済が付帯しました。JCBプラチナカードではなく、JCBプラチナが正式名称です。

JCBプラチナが登場するまでJCBが直接発行しているオリジナルシリーズは、JCB一般カード、JCBゴールド、(条件達成で招待される)JCBゴールド ザ・プレミア、そしてブラックカードのJCB THE CLASSというラインナップでしたが、このJCBゴールド ザ・プレミアとJCB THE CLASSの間に、プラチナランクも加わった形です。

とてもコスパが高くおすすめ出来るプラチナカードになっています。ブラックカードのJCB THE CLASSのインビテーション(招待)を狙うのにも有力な選択肢だと言えます。

概要

JCBプラチナの申し込み資格

JCBプラチナの申し込み資格は20歳以上となっています。本業が学生の方は申し込み不可です。

インビテーションなしで自ら申し込みが可能なクレジットカードになっています。

年会費がかかるプラチナカードなので、日常の決済がある程度ある方ほどメリットを感じやすいカードです(決済額が少ないと特典を使い切れない可能性があります)。

筆者はJCBゴールドの段階でJCBデスクに電話をして、プラチナを検討している旨を相談しました。

JCBプラチナの年会費

JCBプラチナの年会費は27,500円(税込)です(初年度から発生します)。

ETCカードは無料。家族カードは1人目は無料、2人目からは3,300円です。

サービス内容はかなり充実しており、ステータスがありながら、コストパフォーマンスはかなり高いクレジットカードだと言えるでしょう。特に家族カードが1枚目は無料で発行できるのは強いです。

JCBプラチナのポイント制度

JCBプラチナで貯まるポイントは、JCBの新ポイント制度であるJ-POINTです。基本は毎月の合計利用額200円(税込)につき1ポイントが目安で、通常還元は0.5%相当になります。

なお、J-POINTは「最大1円相当」で、使い道によって換算レートが変わる点は注意が必要です。MyJCB Pay(街のお店)などは1ポイント=1円相当で使える一方、Amazonでのポイント利用やポイント移行・キャッシュバック等は1ポイント=0.7円相当になる使い道もあります。

還元率をアップさせる方法は大きく分けて3種類。J-POINTパートナー(優待店)を使う、J-POINTモール(旧:OkiDokiランド)を経由する、そしてJ-POINTボーナスを積み上げる、です。

ポイントアップ店

J-POINTでは、優待店の仕組みが「J-POINTパートナー(優待店)」として整理されました。対象ショップでポイントを上げるには、基本的に事前の「ポイントアップ登録(エントリー)」が必要です(無料)。

例として、スターバックス関連は代表的な高倍率で、スターバックスカードへのオンライン入金(オンラインチャージ/オートチャージ等)やStarbucks eGiftなどがポイントアップ対象として案内されています。

また、海外利用の「ポイント2倍」も、2026年1月13日以降はポイントアップ登録が必要になっている点に注意してください(登録しないと2倍になりません)。

※ポイント倍率や対象取引(対象外になる支払い方、対象外店舗等)は変更されることがあります。実際に使う前にMyJCB上で「ポイントアップ登録」画面の条件を確認するのが確実です。

オンラインショッピングモール経由でポイントアップ

JCBカードにはJ-POINTモールが用意されています。J-POINTモールを経由してネットショッピングをすると、ショップに応じてポイントが上乗せされます。

「普段と同じ買い物でも、入口を変えるだけ」でポイントが増えるので、ネット決済が多い方は習慣化すると強いです。

J-POINTボーナス(旧:JCB STAR MEMBERSの考え方に近い部分)

従来の「ランクに応じて倍率が上がる」考え方は、今は「利用金額50万円(税込)ごとにボーナスポイントがもらえる」という形のJ-POINTボーナスが分かりやすいです。

| 年間利用額(税込) | 進呈されるJ-POINT(プレミアム会員:JCBプラチナ等) |

|---|---|

| 50万円達成 | 1,000ポイント |

| 100万円〜250万円(50万円ごと) | 2,000ポイント |

| 300万円達成 | 6,000ポイント |

| 350万円以降(50万円ごと) | 2,500ポイント |

集計期間は毎年12月16日〜翌年12月15日で、達成した利用額に応じて、通常ポイントとは別にボーナスが進呈されます(付与タイミングは翌月進呈の扱い)。

J-POINTの使い道(旧:OkiDokiポイントの交換先)

J-POINTは「何円分になるか」が以前より直感的になりましたが、使い道によって換算レートが変わる点は押さえておきたいです。最大1円相当で使える一方、0.7円相当になる使い道もあります。

| 使い道の例 | 換算の目安 | 補足 |

|---|---|---|

| MyJCB Payなど(街のお店でポイントをそのまま利用) | 1ポイント=1円相当(最大) | 利用できる場所や時期・条件はMyJCBで要確認 |

| カード利用代金への充当(キャッシュバック) | 1ポイント=0.7円相当 | 申し込み単位など条件あり |

| 他社ポイントへ移行 | 1ポイント=0.7円相当 | 移行先により条件・反映タイミングが異なる |

| 使い道の例 | 換算の目安 | 補足 |

|---|---|---|

| Amazonでのポイント利用(パートナープログラム) | 1ポイント=0.7円相当 | Amazon側の決済画面でポイント利用 |

| 「最大1円相当」で使いたい場合 | 1ポイント=1円相当(最大) | どの使い方が「最大」なのかはMyJCBの案内に従う |

ポイントの“最大効率”だけを狙うなら「1ポイント=1円相当」で使える使い道を優先、手間を減らすなら0.7円相当でも「そのまま使える」用途で割り切る、という考え方が分かりやすいです。

JCBプラチナの旅行保険

JCBプラチナの旅行保険は高いレベルで付帯しています。

海外旅行・国内旅行ともに、死亡・後遺障害は最高1億円の補償があります。さらに、航空機遅延の保険も付帯しています。

ただし重要な注意点として、旅行保険・航空機遅延保険は「旅行代金(ツアー料金や交通費など)を対象のカードで支払う」ことで適用される利用付帯です。旅行に行く前に「どこをカード決済すれば適用になるか」は把握しておきましょう。

| 海外旅行保険の内容 | 付帯額(本会員・家族会員) | 家族特約 |

|---|---|---|

| 死亡後遺障害(傷害) | 最高1億円 | 最高1,000万円 |

| 治療費用(傷害) | 1回の事故につき1,000万円限度 | 1回の事故につき200万円限度 |

| 治療(疾病) | 1回の病気につき1,000万円限度 | 1回の病気につき200万円限度 |

| 賠償責任 | 1億円限度 | 2,000万円限度 |

| 携行品損害 | 1旅行につき100万円限度 | 1旅行につき50万円限度 |

| 救援者費用等 | 1回の事故につき1,000万円限度 | 1回の事故につき200万円限度 |

補償対象旅行期間(保険期間)は最長90日です。

国内旅行保険は以下の通り

| 国内旅行保険の内容 | 付帯額 |

|---|---|

| 死亡後遺障害(傷害) | 最高1億円 |

| 入院日額(傷害) | 5,000円 |

| 手術(傷害) | 5,000円×倍率(10倍、20倍、40倍) |

| 通院日額(傷害) | 2,000円 |

国内・海外航空機遅延保険も付帯しています(こちらも利用付帯です)。

| 内容 | 付帯額 | 備考 |

|---|---|---|

| 乗継遅延費用保険金 | 2万円限度 | 乗継地において発生した客室料・食事代 |

| 出航遅延費用等保険金 | 2万円限度 | 出発地において発生した食事代 |

| 寄託手荷物遅延費用保険金 | 2万円限度 | 衣料購入費等 |

| 寄託手荷物紛失費用保険金 | 4万円限度 | 衣料購入費等 |

また、旅行保険とは別枠で、ショッピングガード保険(国内・海外:年間最高500万円、自己負担3,000円)や、JCBスマートフォン保険(年間最高50,000円、自己負担10,000円)も付帯しています。

JCBプラチナにはプライオリティ・パスも付帯

JCBプラチナには世界145ヵ国以上・約1,700ヵ所以上(※目安)の空港ラウンジ等を利用できるプライオリティ・パスが付帯しています。

通常は年会費がかかるサービスなので、海外旅行・出張が多い人ほど価値が出ます。

このプライオリティ・パスだけは本会員のみで、家族カードには付帯されませんのでご注意ください。

JCBプラチナのコンシェルジュデスク

24時間、365日使えて、航空券やレンタカーの手配、チケット予約などを行ってくれるコンシェルジュデスクが利用可能です。

JCBゴールド/JCBゴールド ザ・プレミアは「専用デスク」はあっても、プラチナのようなコンシェルジュデスクとは役割が異なるので、「人にお願いする」系のサービスを重視する方はプラチナが分かりやすいです。

2人で食べれば1人分無料のグルメベネフィット

JCBプラチナには指定されたレストランで事前に予約をして食べると、2名以上で所定コースを予約すると、1名分が無料になるというグルメベネフィットというサービスが付いています。

年に数回使えば年会費の元は簡単に取れると言えるでしょう。

他社のダイニング特典と比べると、年会費・付帯サービス・使い勝手のバランスがよく、筆者はここをJCBプラチナの「強い武器」だと思っています。

JCBプレミアムステイプラン

JCBプラチナ会員が優待価格で利用できる宿泊プランが用意されています。ホテル・旅館のラインナップや優待内容は時期により変動するので、MyJCBで最新の対象施設を確認して使うのが確実です。

JCB Lounge 京都が利用可能

JCBプラチナを保有していれば京都駅内にあるJCBのラウンジ、JCB Lounge 京都が利用可能です。

京都滞在時には新幹線の待ち時間などに便利です。

同伴者も1人まで入ることができます。

JCBプラチナとJCBゴールド ザ・プレミアとの比較

JCBゴールドを一定条件で使い続けると手に入るJCBゴールド ザ・プレミアは、JCBプラチナが登場するまでは「実質プラチナ枠」と言われることもありました。

その実力を比較すると以下の通り。

| サービス | JCBゴールド ザ・プレミア | JCBプラチナ |

|---|---|---|

| 取得条件 | JCBゴールドを一定条件利用で招待(例:2年連続100万円以上、または1年で200万円以上 など) | 20歳以上(学生除く)で申込可 |

| 年会費 | ゴールド年会費11,000円+サービス年会費5,500円(合計16,500円)※条件達成でサービス年会費が無料になる場合あり | 27,500円(税込) |

| ポイント還元率 | 0.5%+α | 0.5%+α |

| 海外旅行保険 | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) | 最高1億円(利用付帯) |

| コンシェルジュデスク | ☓ | ◯ |

| プライオリティパス | ◯ | ◯ |

| 飲食サービス | ダイニング30(提携店が30%オフ) | グルメベネフィット |

| プレミアムステイプラン | ◯ | ◯ |

| JCB Lounge京都 | ◯ | ◯ |

基本的なところは変わりません。

年会費27,500円(税込)を払って、コンシェルジュデスクとグルメベネフィット、より厚い旅行保険を取りにいきたい方、そして「2年育てる」よりもスピード重視の方はJCBプラチナを申し込むのが分かりやすいです。

また、JCB THE CLASSのインビテーションを受け取るのも、通常のJCBゴールドを育ててザ・プレミアにするより、プラチナから狙うほうが早いと感じる方もいるでしょう(招待基準は非公開です)。

JCBプラチナとJCB THE CLASSとの比較

JCBオリジナルシリーズの最高峰であるブラックカード、完全インビテーション制(招待制)のJCB THE CLASSとの比較は以下の通り。

| サービス | JCB THE CLASS | JCBプラチナ |

|---|---|---|

| 取得条件 | JCBからの招待 | 20歳以上(学生除く) |

| 年会費 | 55,000(税込) | 27,500円(税込) |

| ポイント還元率 | 0.5%+α | 0.5%+α |

| 海外旅行保険 | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| コンシェルジュデスク | ◯ | ◯ |

| プライオリティパス | ◯ | ◯ |

| 飲食サービス | グルメベネフィット | グルメベネフィット |

| プレミアムステイプラン | ◯ | ◯ |

| JCB Lounge京都 | ◯ | ◯ |

| メンバーズセレクション | ◯ | ☓ |

純粋にクレジットカードとしての機能だけだったらJCBプラチナでもかなり強いです。

JCB THE CLASSは、JCBプラチナの機能の他に、クラス専用の体験や、メンバーズセレクション(年1回のプレゼント)などが追加されます。

+αを求める方は頑張ってJCBプラチナを育ててインビテーションを狙いましょう。以前はディズニーのClub33関連の特典が話題になったこともありましたが、特典内容は改定が入ることがあるので、最新の案内は公式情報を参照してください。

JCBプラチナの総評

JCBプラチナはサービス内容も、コストパフォーマンスも魅力的なプラチナカードに仕上がっていると考えます。国産の国際ブランドが直接発行しているという安心感もあります。

日本国内でステータスが高いクレジットカードを作りたい方は、JCBプラチナは有力候補だと思います。

また、JCB THE CLASSという希少性の高いブラックカードを手に入れたい方のルートとしても有名です(招待基準は非公開)。

長く付き合えるカードです。

JCBプラチナの申し込み方法・注意点

JCBプラチナの公式サイトから申し込み。

JCBゴールドなどから切り替え希望の方はMyJCBに申し込みボタンが出ているか確認。出ていない方は電話を書けて切り替え書を郵送してもらいましょう。

各種情報を入力。

入力の際に、もしもJCBプラチナの審査基準に達しなかった場合には代わりにJCBゴールドを発行するかどうかを選択するフォームがあります。もしもJCBプラチナ以外のカードはいらないという方はチェックを外したままにしておきましょう。

オンラインで口座設定をされる方は、各種情報を入力して申し込んだ後に、引き落とし口座に設定する銀行のサイトにログインして口座設定を完了させます。

メガバンク、ゆうちょや各種ネット銀行、地方銀行でオンライン口座設定が可能です。

みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行、埼玉りそな銀行、ゆうちょ銀行はもちろん、ジャパンネット銀行やセブン銀行、楽天銀行、住信SBIネット銀行などのネット銀行、地方銀行なども含めると73行以上の口座がオンライン口座設定に対応済み。

審査が行われます。

通常1週間程度、最短3営業日で発行されます。

オンラインで口座設定をしなかった方は引き落とし口座を設定する書類を返送しましょう。

JCBプラチナの付帯保険・追加カード等

| 海外旅行保険 | 【 自動付帯 】 最高1億円 |

|---|---|

| 国内旅行保険 | 【 自動付帯 】 最高1億円 |

| その他保険 |

|

| ETCカード | 年会費:0円 完全無料。 |

| 家族カード | 年会費:3,300円 1人目は無料。2人目以降は3,300円(税込)がかかる。 |

| 家族カードETC | 年会費:0円 |

| 電子マネーへのチャージ(ポイントが付くか) |

|