三井住友カード ゴールド(NL)の特徴

| カード名 | 三井住友カード ゴールド(NL) | 三井住友カード ゴールド |

|---|---|---|

| 国際ブランド | VISA / Mastercard | |

| 年会費 | 5,500円 (税込) 年間100万円以上の利用で、翌年度以降永年無料になる。 | |

| 申し込み資格 | 満20歳以上で、安定した収入があること。 | 満30歳以上で、安定した収入があること。 |

| 還元率 | 0.5% | |

| ポイント名 | Vポイント レート:200円の利用で1ポイント(=1円相当。交換景品は1ポイント1円でキャッシュバックなど)。ポイントアップの特約店など多々あり。 | |

| Apple Pay | iD / Visaのタッチ決済 / Mastercardコンタクトレス VisaブランドはVisaのタッチ決済、MastercardブランドはMastercardコンタクトレスに対応。 | |

| Google Pay | iD / Visaのタッチ決済 | |

| 電子マネー/タッチ決済(NFC) |

| |

| 公式サイト | 三井住友カード ゴールド(NL)の公式サイトを見る | |

三井住友カード ゴールド(NL)は三井住友カード(NL)の上位版です。裏面に番号が記載されているタイプ(通常の「三井住友カード ゴールド」)も用意されています。

以前はカード番号なしのNLのほうがお得度が高かったのですが、現在はカード番号ありの三井住友カード ゴールドも「対象のコンビニ・飲食店で最大7%還元」の対象カードに含まれており、お得度の差はほぼありません。ただ、年会費の違いやナンバーレスのセキュリティなどの優位性があるので、高めの旅行保険やゴールドデスク等を重視する方以外は基本的にはNLをおすすめします。

三井住友カード ゴールド(NL)を作ることが出来るのは、原則として満18歳以上(高校生を除く)で、ご本人に安定継続収入がある方です。番号が記載されている三井住友カード ゴールドは原則として満30歳以上から作成可能です。

三井住友カード ゴールド(NL)の表面には、カード番号・有効期限・セキュリティコードなどの情報は一切記載されません。

裏面は名前のみ(下部のモザイク部分)。

デザインはゴールドに緑の差し色が入っているタイプと、グリーンにゴールドの差し色が入っているものがあります。

参考までに↑は裏面に番号ありのタイプですが、ゴールドのグリーンデザインです。

2024年3月からはオーロラデザインも選択可能になっています。

概要

- 1 三井住友カード ゴールド(NL)、ナンバーレスって何?

- 2 三井住友カード ゴールド(NL)の年会費を永年無料にするための年間100万円利用(年間100万円修行)

- 3 三井住友カード ゴールド(NL)のポイントプログラム

- 4 年間100万円以上の利用する修行の「対象」「対象外」な支払い(年会費永年無料&継続特典)

- 5 三井住友カード ゴールド(NL)の選べる保険

- 6 三井住友カード ゴールド(NL)でSBI証券のクレカ積立投資(2024年10月分から条件変更)

- 7 その他、三井住友カード ゴールド(NL)の特典

- 8 Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)のどちらが良いの?

- 9 海外事務手数料は3.63%(税込)

- 10 特典(対象店舗)でのポイント面で特に優秀なゴールドカード

三井住友カード ゴールド(NL)、ナンバーレスって何?

NLはナンバーレスの略。三井住友カード ゴールド(NL)はカードの表面にも裏面にも番号は一切記載されていないので、番号を盗み見られるといったリスクを下げられます。

カード番号や有効期限、セキュリティコードなどの情報はスマートフォンアプリの「Vpass」から確認します。

オンラインショッピングなどの際に確認しましょう。実店舗での決済にはカード番号がなくても利用できます。

三井住友カード ゴールド(NL)の年会費を永年無料にするための年間100万円利用(年間100万円修行)

三井住友カード ゴールド(NL)は通常年会費が5,500円(税込)かかりますが、条件を満たせば、翌年以降の年会費を永年無料にできます(初年度の年会費はかかります)。

条件はただ1つ。年間100万円以上の利用です。それさえ満たせば、翌年以降の年会費は永年無料になります。よくある「翌年無料」ではなく「翌年以降永年無料」です。以後ずっと年会費はかからなくなります。

「100万円修行」などと呼ばれていますが、達成すればその後の人生が楽になります。

ちなみに、招待(インビテーション)やキャンペーンで年会費が優遇されることもありますが、内容は時期によって異なるため、案内が来た場合は条件を必ず確認しましょう。100万円以上は使うだろうという方はいきなり三井住友カード ゴールド(NL)で良いと思いますが、そうではない方は、通常の三井住友カード(NL)を作って招待を待つのも一手かもしれません。

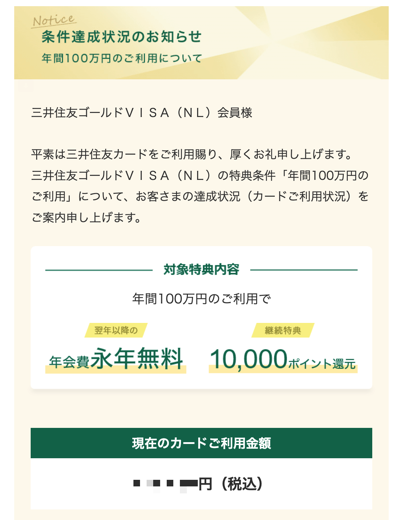

現在までの利用金額、達成状況は定期的にメールで知らせてくれます。

三井住友カード ゴールド(NL)のポイントプログラム

三井住友カード ゴールド(NL)で貯まるのは独自のポイントシステムであるVポイントです。200円(税込)で1ポイントのVポイントが貯まります(通常0.5%還元)。

貯まったVポイントは1ポイント1円相当として、利用料金への充当(キャッシュバック)やアプリへのチャージ等に利用できます。他にもレートは異なりますが、電子マネーへの交換、ギフトカードとの交換などが可能です。

デフォルトだと還元率は一般的ですが、↓のように使い方次第ではかなりお得になります。

対象となるコンビニ・飲食店で「スマホのタッチ決済」または「モバイルオーダー」を使えば7%還元

三井住友カード ゴールド(NL)/三井住友カード ゴールド(三井住友カードのプロパーカード)など対象カードは、対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと、合計で還元率は7%(通常ポイント0.5%を含む)になります。

※2025年12月1日利用分から、対象取引方法は「スマホのタッチ決済/モバイルオーダーのみ」となっています。カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外なのでご注意ください。一定金額(原則1万円)を超えると端末にカードを挿して支払う場合があり、その場合も対象外になります(上限は店舗により異なります)。

対象となるチェーン店は以下の通りです。

| ポイント | 還元率 |

|---|---|

| 通常ポイント | 0.5% |

| 対象店(スマホのタッチ決済/モバイルオーダー) | +6.5% |

| 合計 | 7% |

スマホのタッチ決済は、Apple Pay/Google Payに登録して「Visaのタッチ決済」を使う形です。Mastercardのタッチ決済はApple Payで利用できますが、Google Pay(およびSamsung Wallet)ではMastercardタッチ決済が利用できません。

詳細は↓をご参照ください。

ただし、カードの差し込み、磁気取引、iDで支払った場合はボーナスポイント付与の対象外(通常の0.5%還元のみ)になってしまうのでご注意ください。

また、2025年9月16日からは一部店舗でモバイルオーダーも対象取引に追加されています(対象店舗:マクドナルド、モスバーガー、ケンタッキーフライドチキン、吉野家、すき家、スターバックス)。スターバックスはアプリ(またはApp Clip)経由のApple Pay決済のみ対象で、スターバックスカードへのチャージは対象外です。

対象のコンビニ・飲食店なら「Vポイントアッププログラム」でさらにポイントが最大+8%貯まる

三井住友カードでは、条件を満たすとさらに還元率が上がるVポイントアッププログラムのポイントが加わります。Vポイントアッププログラムは、対象サービスの利用状況によって最大+8%まで上乗せされます(条件は時期により追加・変更される場合があります)。

例として、比較的現実的に狙いやすい条件は以下の通りです。

- Oliveの選べる特典で「Vポイントアッププログラム(+1%)」を選択

- 対象アプリへの月1回ログインなど所定条件達成(+1%)

- Oliveアカウントの契約+住宅ローン(+1%)

- SBI証券の対象取引など条件達成(最大+2%)

- Vトリップの利用など(最大+2%)

- そのほか対象サービスの利用状況により加算(合計で最大+8%)

Oliveとは三井住友グループが提供している総合金融サービスで、三井住友銀行口座をお持ちなら比較的スムーズに始められます。対象店舗の利用が多い方は検討しても良いでしょう。

Oliveの詳細は↓をご参照ください。

ちなみに、三井住友カード ゴールド(NL)の100万円達成者向けにOliveフレキシブルペイ ゴールドの年会費が永年無料になるキャンペーンが実施されていた時期もありましたが、本文中で紹介していたキャンペーンは2024年2月29日で終了しています。今後の実施有無は公式案内をご確認ください。

家族ポイントで最大+5%還元

2親等以内の家族(親族)に対象の三井住友カードをお持ちの方がいらっしゃれば、対象店舗で親族1人あたりポイント還元率が+1%(最高+5%)になる家族ポイントという制度があります。

招待する代表者が主会員、招待される家族が従会員となり、両者とも対象店舗での還元率が上がる仕組みです。主会員になった方が他の家族の従会員になるといったことはできません。

家族カードは家族ポイントの対象外で、あくまで本会員の家族(親族)に限られるのでご注意ください。

【お得】年間100万円以上の利用で10,000ポイント(10,000円分)プレゼントの継続特典

三井住友カード ゴールド(NL)では毎年100万円以上を利用すれば、10,000ポイント=10,000円相当が貰えます。

100万円利用は年会費永年無料条件でもありますから、ぜひとも達成したいところです。

好きなお店を3つ選んでポイント2倍(1%還元)

三井住友カードでは、上記の対象店舗以外にも、好きなお店を3つ選べばポイントが2倍になる特約店システムがあります。三井住友カード ゴールド(NL)もその対象です。

好きなお店、と言っても、三井住友カード側でラインナップされたチェーン店の中から3つ選択する形です。

| コンビニ | デイリーヤマザキ |

|---|---|

| スーパー | イズミ・イズミヤ・西友・阪急オアシス・ピアゴ・平和堂・ヤオコー・ライフetc |

| ドラッグストア | クリエイト・トモズ・マツモトキヨシetc |

| カフェ・ファーストフード | スターバックスカードのオンラインチャージ・ファーストキッチン・プロント |

選択肢はそこまで多くありませんが、普段からお使いのお店があれば選択しておいて損はありません。

三井住友カード ゴールド(NL)の場合、特約店では還元率は1%になります。

一度お店を選択すると90日間は変更不可となります(選択した当日は変更可能)。

年間100万円以上の利用する修行の「対象」「対象外」な支払い(年会費永年無料&継続特典)

年会費永年無料と継続特典である10,000ポイント還元ですが、条件である年間100万円の利用を達成する必要があります。

100万円利用「対象」の支払い

対象となる支払いは以下の通りです(通常のカード払い以外の一例)。

- 家族カード

- 税金・家賃・公共料金の支払い

- Amazonギフト券の購入、チャージ

- ETCの支払い

- Apple Pay

- Google Pay

- iD

- Visaのタッチ決済

- Mastercardタッチ決済

- PayPay

- 楽天ペイ

- ローソンスマホレジ

- d払い

- Revolut

- WebMoney

- au PAY(※2026年3月1日から集計対象外予定)

- Kyash(※2026年3月1日から集計対象外予定)

- JAL Pay(※2026年3月1日から集計対象外予定)

- バンドルカード(※2026年3月1日から集計対象外予定)

- LINE Pay(※2025年4月30日でサービス終了)

- MIXI M(※2025年11月28日でサービス終了)

etc

こちらの公式のヘルプページにリストとして挙げられていますが、今後変更される可能性もあるので定期的に確認しましょう。

ブランドプリペイドのKyashなどが対象に含まれる時期もありますが、対象可否や集計ルールは変更されることがあります(上記の通り、2026年3月1日から集計対象外となる予定のサービスもあります)。「チャージだけで達成できる」と決めつけず、必ず公式の最新情報を確認しましょう。

100万円利用「対象外」の支払い

対象外となるのは以下の通りです。

- カードやETCなど各種年会費

- キャッシング(海外キャッシュサービス含む)

- その他手数料(リボ払い・分割払い手数料、マイレージ移行手数料など)

- 国民年金保険料

- SBI証券の三井住友カードつみたて投資

- PiTaPa(ポストペイ、オートチャージ)

- 交通系の一部(例:クレジットカード/Apple PayでのモバイルSuicaチャージ等)

- 楽天Edy、WAON、nanaco、ANA Pay、ミャクペ!などへのチャージ

- 三井住友カード発行プリペイドカードへのチャージ(「VポイントPayアプリ」「TOYOTA Wallet」へのチャージも対象外)

達成したと勘違いしてしまうともったいないのでご注意ください。不安なようでしたら逐一問い合わせたほうが良いかと思います。

注意点

「年間100万円」の「年間」は、入会月+11ヵ月後末まで(=入会月から12ヵ月目の末日まで)が基本です。年始から年末ではないのでご注意ください。

三井住友カード ゴールド(NL)の選べる保険

三井住友カード ゴールド(NL)は初期設定ではお買い物安心保険と旅行保険が付帯しています。

旅行保険は使わない場合は他の保険に変更可能です。選択できる無料保険は以下の通りです。

- 旅行安心プラン(国内・海外旅行保険)(利用付帯)最高2000万円

- 日常安心プラン(個人賠償責任保険)最大20万円

- 持ち物安心プラン(携行品損害保険)最大3万円

- ケガ安心プラン(入院保険(交通事故限定))入院保障1,000円/日、入院一時金補償1万円

旅行保険に関しての補足

旅行保険は国内も海外も最高2000万円ですが、基本的に利用付帯(事前に旅費などを当該カードでクレジット決済していることが前提)です。旅行前に、公共交通機関の利用代金や募集型企画旅行の旅行代金などをカード決済しているかを確認しておきましょう。

番号記載ありの三井住友カード ゴールドの場合

番号記載ありの三井住友カード ゴールドの場合、旅行保険は国内も海外も最高5000万円付帯しています(こちらも利用付帯が前提です)。その他保険も以下から選択可能です(いずれも付帯額が上がります)。

- 旅行安心プラン(国内・海外旅行保険)(利用付帯)最高5000万円

- 日常安心プラン(個人賠償責任保険)最大100万円

- 持ち物安心プラン(携行品損害保険)最大5万円

- ケガ安心プラン(入院保険(交通事故限定))入院保障3,000円/日、入院一時金補償2万円

年会費の安さ分、三井住友カード ゴールド(NL)のほうが保険では劣っている形です。

三井住友カード ゴールド(NL)でSBI証券のクレカ積立投資(2024年10月分から条件変更)

三井住友カードはSBI証券と提携して、カード払いで積立で投資信託を購入することができます。その際、ポイントも貯まります。上限は10万円です。

還元率は以前は一律1%だったのですが、2024年10月10日設定締切分からは以下のように年間利用額に応じて変化する形になります。

| 年間利用額 | 還元率 |

|---|---|

| 年間100万円以上の利用 | 1% |

| 年間10万円以上の利用 | 0.75% |

| 年間10万円未満の利用 | 付与なし |

| 入会初年度 | 1% |

年間100万円の修行をして年会費を無料にしても、クレカ積立で1%還元を維持するためには、さらに日常生活で(積立分を除く)100万円修行を継続しなければなりません。クレカ積立投資専用カードとして使っていた方はポイントが付与されなくなる可能性があるのでご注意ください。

おそらくすでに年会費無料で使っている方は、10万円以上で0.75%還元を狙っていくのではないかなと思います。

三井住友カードのクレカ積立の詳細はこちらをご参照ください。

その他、三井住友カード ゴールド(NL)の特典

三井住友カード ゴールド(NL)の「ゴールドならでは」の特典には以下のようなものがあります。

- 空港ラウンジが使える(対象空港は公式案内をご確認ください)。

- ショッピング保険が300万円付く(1つランクが下の三井住友カードは100万円)。

利用できるようなら、とことん利用しましょう。お医者さんに24時間年中無休で電話相談が出来るサービス(ドクターコール24)はNLでは付帯しておらず、カード番号ありの三井住友カード ゴールドのみの特典になります。

Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)のどちらが良いの?

三井住友グループが提供しているOliveフレキシブルペイは、アプリ上でデビットモード、クレジットモード、ポイント払いモードを切り替えることが出来るカードです。

コンビニ特典なども三井住友カード ゴールド(NL)同様に充実しているため、今から作る方はどちらを作ってもクレジットカード機能としては大きくは変わりません。デビットカードやポイント払いを1枚のカードでまとめたいという方ならOliveフレキシブルペイゴールドを考慮しても良いかと思います。

ただし、以下の点には注意が必要です。

- Oliveフレキシブルペイの引き落とし口座は三井住友銀行限定

- 一部のお取引では、アプリで指定した支払いモードどおりにならない場合がある(公式の注意事項をご確認ください)

- Oliveは年会費無料の一般アカウントでもVポイントアッププログラムの一部特典を受けられる

海外事務手数料は3.63%(税込)

三井住友カードは海外利用時の事務手数料がかかり、外貨での決済だと、Visa/Mastercardが定めるその日のレートに3.63%(税込)の手数料が上乗せされます(三井住友カードの海外手数料のページ)。

海外利用時には手数料が大きくなる可能性があるのでご注意ください。以前は2.2%でしたが、改定により現在は3.63%(税込)となっています。

特典(対象店舗)でのポイント面で特に優秀なゴールドカード

三井住友カード ゴールド(NL)は、対象のコンビニ・飲食店でスマホのタッチ決済/モバイルオーダーを使えば最大7%還元、さらに年間100万円以上利用すれば年会費永年無料+10,000ポイントも貰えるという、ポイント面でかなり優秀なカードです。

三井住友カードつみたて投資でポイント還元を得たい方にもおすすめです。

ただし、年間100万円以上の利用が難しそうな方は、通常の三井住友カード(NL)のほうをおすすめします(投資信託などを除くショッピング時のポイント還元率は基本同じ)。

また、対象店舗をあまり使わない方、投資をSBI証券以外で行っている方は、わざわざ修行するメリットが少ないです。

三井住友カード ゴールド(NL)の付帯保険・追加カード等

| カード名 | 三井住友カード ゴールド(NL) | 三井住友カード ゴールド |

|---|---|---|

| 海外旅行保険 | 【 自動付帯 / 利用付帯 】 自動付帯のときには最高300万円、利用付帯のときには最高2000万円(選択制)。 | |

| 国内旅行保険 | 【 自動付帯 / 利用付帯 】 自動付帯のときには最高300万円、利用付帯のときには最高2000万円(選択制)。 | |

| その他保険 |

| |

| ETCカード | 年会費:550円 (税込) 初年度は無料。2年目も年に1回の使用があれば翌年度無料に。 | |

| 家族カード | 年会費:1,100円 1枚までは無料。2枚目以降は年会費1,100円。 | |

| 家族カードETC | 年会費:550円 初年度は無料。2年目も年に1回の使用があれば翌年度無料に。 | |

| 電子マネーへのチャージ(ポイントが付くか) |

|