海外渡航時やオンラインサービス・海外通販などの利用には欠かせない存在となっている国際ブランド付きのクレジット・デビット・プリペイドカード。

手軽に使えて手間もかからない反面、カード代金請求時に思わぬ金額でびっくりしたり実際支払った金額と異なる・・・といった経験をしている方も居られるかもしれません。

海外加盟店の利用時にはつきものである「カードによって異なる海外事務手数料」や「為替レートによる変動」、と様々な要素が絡んでくる海外利用、今回は利用するにあたっての注意点とその対策方法をご紹介していきます。

概要

海外でカード決済をすると必ず発生する海外事務手数料

一般的にクレジットカード・デビットカード・プリペイドカードで海外のお店で買い物をしたり、海外のオンラインサービスの決済(例えばChatGPT Plus等)に利用したりすると利用した金額に加えて2~4%程度の手数料が代金と一緒に請求されます。

この手数料は主に「海外事務手数料」と呼ばれており、請求確定時の為替レートに応じた円換算額に海外事務手数料を加えた合計金額で明細に記載されるため、人によっては分かりにくい、割高に感じる・・・と思うこともあるかもしれません。

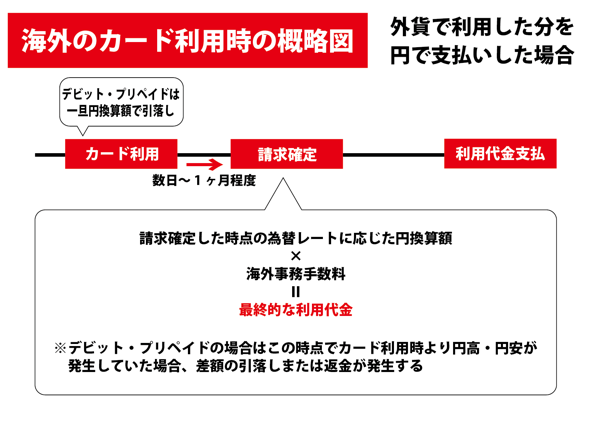

簡単にまとめた概略図ですが、一般的に海外でカードを利用した場合は利用の段階では仮明細が上がってくるだけとなり、実際に請求されるタイミングは数日~1か月後に明細が確定した段階となっています。

デビットカードやプリペイドカードで利用した場合、カード利用の段階で手数料込みの金額が一旦引き落とされますが、後日確定したタイミングで請求取り消しとなり確定日段階の為替レートに応じた円換算額と手数料を加えた金額が再度引き落とされます。

この時に円高・円安が発生していた場合は差額も含めて請求・取り消しがかかるしくみとなっているのです。

【比較】カード会社により手数料の設定や範囲が異なる

この海外事務手数料についてはカード会社や国際ブランドにより異なっており、一般的にクレジットカードでは1~2%台、デビットカードやプリペイドカードでは2~4%に設定されています。

主なクレジットカードの手数料率

| クレジットカード | 手数料 |

|---|---|

| 三井住友カード 基本還元率0.5% | 3.63% Visa・Mastercard共通。Amazon Mastercardは2.2% |

| JCB 基本還元率0.5%-1% | 1.6% |

| イオンカード 基本還元率0.5% | 1.6%3ブランド共通 |

| 楽天カード 基本還元率1% | 3.63% |

| エポスカード 基本還元率0.5% | 3.85% |

| AMEX 基本還元率0.5% | 3.5% |

| セゾンカード 基本還元率0.5% | 3.85% |

| 三菱UFJニコス 基本還元率0.5% | Visa/Master 3.85%・JCB 2.2%・AMEX 2.2% |

| au PAYカード 基本還元率1% | 3.85% |

| dカード 基本還元率1% | 3.85% |

| オリコカード 基本還元率0.5%-1% | 3.85% |

| PayPayカード 基本還元率1% | 3.85% |

主なデビットカードの手数料率

| デビットカード | 手数料 |

|---|---|

| Oliveのデビットモード/SMBCデビット(三井住友銀行) | 3.63% |

| JCBデビット(地方銀行発行のもの) | 提携先によって異なる |

| イオン銀行キャッシュ+デビット(イオン銀行) | 1.6% |

| SonyBank WALLET(ソニー銀行) | 1.79%(外貨両替をせず円で決済した場合) |

| デビットカード(住信SBIネット銀行) | 2.5%(2ブランド共通) |

| 三菱UFJデビット | +3.05% |

主なプリペイドカードの手数料率

| プリペイドカード | 手数料 |

|---|---|

| 三井住友カード | 3.63% |

| au PAYプリペイドカード | 4% |

| Kyash Card | 4.5% |

| ANA JCBプリペイドカード | 1.6% |

主なカードはこのようになっており、クレジットカードでは低めに設定されているものが多いもののデビットカードやプリペイドカードは取り扱いリスクの関係もあるため高めに設定されています。

↓Kyash Card

↓住信SBIネット銀行のデビットカード

また、この海外事務手数料は主に外貨建てで請求されたものに対して適用されるものですが、Kyashのように円建てで請求されたものであっても※海外の決済として扱われた場合に手数料が発生するもの、住信SBIネット銀行のデビットカードのように外貨預金口座から外貨建てで請求されたものであっても手数料が発生するものがあるため利用の際には注意が必要です。

※オンラインショッピングやサービスにおいて海外の決済サーバーを利用している場合に円で利用したものであっても手数料が発生

手数料負担を抑えるための解決策

必ずかかってしまう海外事務手数料ですが、実は主に2つの方法でぐっと抑えることも可能です。

国によって手数料の安いクレジットカードを使い分ける(クレジットカード向け)

クレジットカード向けとしては手数料率が低めのクレジットカードを国によって使い分けると手数料負担はある程度抑えることが出来ます。

特にアメリカにおいてはJCBをあえて使うのはおススメ。DISCOVERの加盟店でそのまま利用可能な上手数料負担も1.6%でお得に利用可能、実店舗で利用する場合は加えてショッピング保険などのサービスがついたカードで決済すると良いでしょう。

外貨デビット・外貨プリペイドを利用する(デビットカード・プリペイドカード向け)

日本国内では現在、ソニー銀行やRevolutといった外貨対応のカードが発行できる銀行やサービスが用意されています。

↓Revolut

これらは外貨預金口座などと連動して1枚で円と複数の外貨も同時に取り扱いが出来るようになっており、あらかじめ両替をしておけば外貨でそのまま決済をすることが出来ます。

外貨で決済した場合は基本的に海外事務手数料は発生せず、両替時に手数料を支払うようになっているためかかるコストをぐっと軽減することが可能。

また、外貨が足りない場合は決済時に自動的に円から両替する機能がついているカードもあるためクレジットカードを利用しない場合はこれらのサービスを活用するとお得です。

※↑でも記載しましたが、住信SBIネット銀行のデビットカードなど、外貨決済でも手数料が発生するカードもあるので注意が必要

国際ブランドのレートで計算する

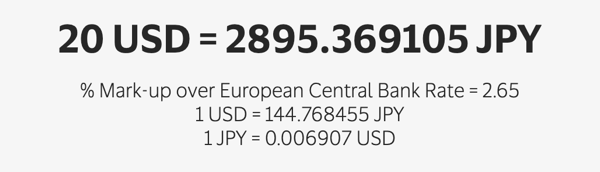

以下のページで国際ブランドが提供している現在のレートで計算が可能です(JCBはレートに手数料をかけて自分で算出)。

- Visa:Currency Exchange Calculator

- Mastercard:Mastercard Currency Converter

- JCB:海外取り引きの基準レート

事前にいくらかかるのか知りたい方はブックマークなりしておくと便利です。

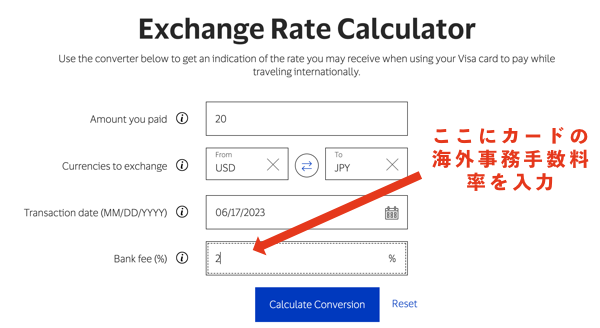

VisaのCurrency Exchange Calculatorであれば↓の部分にお使いのカードの海外事務手数料率を入力します。

これで計算をすると日本円でいくらの請求になるのか計算してくれます。

海外決済をよりお得に賢く利用しよう

海外のサービスや海外渡航時にはなにかとカードが必須になってくるもの・・・

しかしながらあまり気にせずに使っているとかかる手数料も見過ごせないレベルとなってしまい結果的には割高なコストを支払うことになってしまいます。

これから使う方、すでに使っている方も含めてお手持ちのカードの条件をよく確認した上で上手に使い分けながら手数料節約を狙いましょう。