三井住友カード(NL)の特徴とメリット・デメリット

三井住友カードは王道中の王道のカードです。中でも三井住友カード(NL)は最も王道、かつ、お得な三井住友カードとなっています。NLは「ナンバーレス」の意味です。

還元率の面でいえば、「特定のコンビニ・飲食チェーンでは他に類を見ないくらいお得ですが、それ以外では特に還元率は高くないカード」なので、ご自身にとって必要なのかどうか、よく見極めてみてください(生活スタイルとマッチする方にはかなりお得です)。

オーロラというデザインも登場しています。

- セブン−イレブン、ローソン、サイゼリヤなど特定のコンビニ・飲食チェーンでApple Pay、Google Payのタッチ決済でお得。

- 通常還元は0.5%なので低い。

- 学生の方は特にお得。

| 国際ブランド | VISA / Mastercard |

|---|---|

| 年会費 | 完全無料 |

| 還元率 | 0.5% 対象チェーンではVisaのタッチ決済、Mastercardコンタクトレスで最大7%還元。 |

| ポイント名 | Vポイント レート:200円で1ポイント(=1円相当) |

| Apple Pay | iD / Visaのタッチ決済 / Mastercardコンタクトレス VisaブランドはVisaのタッチ決済、MastercardブランドはMastercardコンタクトレスに対応。 |

| Google Pay | iD / Visaのタッチ決済 |

| 電子マネー/タッチ決済(NFC) |

|

| 即時通知 | 対応 メール / プッシュ通知 / LINE |

| 公式サイト | 三井住友カード(NL)の公式サイトを見る |

概要

- 1 三井住友カード(NL)ってどんなカード?

- 2 三井住友カード(NL)で貯まるポイント

- 3 セブン-イレブン・ローソン・すき家・サイゼリヤ・ドトール・マクドナルドなど対象チェーンでタッチ決済をすればポイントアップ(最大7%/最大10%ポイント還元)

- 4 セキュリティ面

- 5 三井住友カード(NL)の年会費

- 6 年間100万円以上の利用で三井住友カード ゴールド(NL)が年会費無料で保有可能

- 7 三井住友カード(NL)の選べる保険

- 8 外貨で決済した場合の換算レートは高め(手数料が3.63%)

- 9 三井住友カード(NL)のクレカ積立は年間10万円以上利用しないと還元なし・利用したら0.5%還元

- 10 三井住友カード(NL)のメリット

- 11 三井住友カード(NL)のデメリット

- 12 【まとめ】三井住友カード(NL)は特約店がとにかくお得なカード

三井住友カード(NL)ってどんなカード?

三井住友カード(NL)はナンバーレスカードで、カード番号・有効期限・セキュリティコードが券面に印字されていません。さらにカード表面には氏名の印字もないため、外出先で利用する際の安心材料になります(氏名は裏面に印字)。

裏面にもカード番号は記載されていません(モザイク部分は姓名)。

ポイント面でも三井住友カード(NL)は、対象のコンビニ・飲食店(セイコーマート(タイエー、ハマナスクラブ、ハセガワストア含む)、セブン-イレブン、ポプラ(生活彩家含む)、ミニストップ、ローソン(ナチュラルローソン、ローソンストア100、ローソンスリーエフ含む)、マクドナルド、モスバーガー(モスバーガー&カフェ含む)、ケンタッキーフライドチキン、吉野家、サイゼリヤ、ガスト、バーミヤン、しゃぶ葉、ジョナサン、夢庵、その他すかいらーくグループ飲食店、すき家、はま寿司、ココス、ドトールコーヒーショップ、エクセルシオール カフェ、かっぱ寿司)で「スマホのタッチ決済」または「モバイルオーダー」で支払うと最大7%ポイント還元とお得になっています(下記詳細)。

クレジットカードを持ち過ぎたくないから1枚で済むものを探しているミニマリストな方にもおすすめだと言えます。明細の見やすさも高評価です。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。

※通常のポイント分を含んだ還元率です。

ただし、ナンバーレスカードは、ネットショッピングでカード情報を入力する際に、いちいちアプリを開いて確認する必要がある、というデメリットもあります。

三井住友カード(NL)で貯まるポイント

三井住友カード(NL)で貯まるポイントはVポイントで、通常200円(税込)につき1ポイントが貯まります。

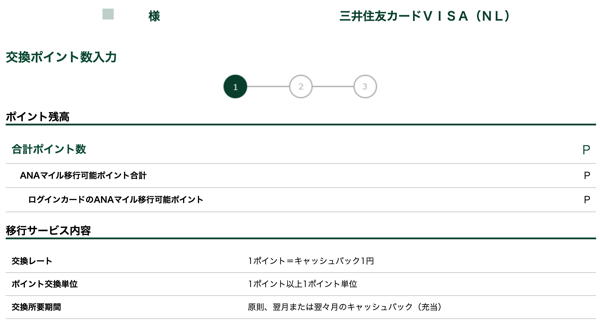

貯まったVポイントは利用代金に1ポイント=1円でキャッシュバックすることもできます(翌月、もしくは、翌々月の利用代金に充当)。

その他、交換商品にもよりますが、ほぼ1円相当で使えることが多いので、通常の還元率は基本0.5%です(以前はワールドプレゼントというポイントでしたが2020年6月から変更されて、ポイントレートも1,000円で5ポイントから200円で1ポイントになりました)。特定のチェーン店以外では還元率は低めです。

VJAギフトカードなどにすると還元率が下がってしまう(ex.5,000円分のVJAギフトカードへの交換に5,500ポイント必要)ので、特に理由がなければ、シンプルにキャッシュバック、Vポイントアプリへチャージ、Visaプリペなどのブランドプリペイドへの交換するのがおすすめです。

| ポイント | レート(1ポイントあたり) |

|---|---|

| キャッシュバック | 1円 |

| Vポイントアプリ(プリペイド) | 1円 |

| Visaプリペイド、かぞくのおさいふ | 1円 |

| 楽天ポイント | 1ポイント |

| ゴールドポイント | 1ポイント |

| dポイント | 1ポイント |

| ビックポイント | 1ポイント |

| PeXポイント | 8ポイント |

| Pontaポイント | 0.8ポイント |

| nanacoポイント | 0.8ポイント |

| Gポイント | 0.8ポイント |

| スターバックスカード | 0.8円 |

| 楽天Edy | 0.8円 |

| WAONポイント | 0.8ポイント |

| ジョーシンポイント | 1ポイント |

| ベルメゾン・ポイント | 0.8ポイント |

| タリーズカード | 0.8円 |

| ANAマイル(ANAカード会員以外) | 0.5マイル |

| Amazonギフト券 | 0.8円 |

| Google Payギフトカード | 0.8円 |

| Apple Store&iTunesギフトカード | 0.8円 |

※交換レート・対象は変更される場合があります。最新のレートはVpassでご確認ください。

iD払い(Apple Pay・Google Pay含む)、Visaのタッチ決済などいずれの支払い方法でも通常ポイントは貯まります。

セブン-イレブン・ローソン・すき家・サイゼリヤ・ドトール・マクドナルドなど対象チェーンでタッチ決済をすればポイントアップ(最大7%/最大10%ポイント還元)

三井住友カード(NL)は対象店でスマホのタッチ決済(Visa/Mastercard®)またはモバイルオーダーで支払うと、通常ポイントに+6.5%が加算され、合計で最大7%ポイント還元になります。さらに条件達成でセブン-イレブンは最大10%ポイント還元になります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※店頭でのご利用対象店舗とモバイルオーダーの対象店舗は異なります。

※通常のポイント分を含んだ還元率です。

対象店は以下の通りです。

| 通常ポイント | 0.5% |

|---|---|

| スマホのタッチ決済/モバイルオーダー | +6.5% |

| 合計 | 最大7% |

※一定金額(原則1万円)を超えるとタッチ決済ではなく差し込みになる場合があり、その場合はポイントアップ対象外になることがあります。

※Google Pay™/Samsung WalletではMastercardのタッチ決済が利用できないため、Mastercardでのスマホのタッチ決済は主にApple Payでの利用となります。

※カード現物のタッチ決済は、2025年1月から本サービスの還元率が1.5%へ改定されました。さらに2025年12月1日以降は本サービスの対象取引方法が「スマホのタッチ決済/モバイルオーダー」のみとなり、カード現物のタッチ決済はポイントアップ対象外(通常0.5%)ですのでご注意ください。

対象となる店舗は、殆どが「クレジットで」と伝えてレジでスマホをタッチするだけでOKですので、これはお得です(ただしiDで支払うと対象外になるためご注意ください)。

詳細はこちらをご参照ください。

カードを差し込んで支払ったり、Apple Pay、Google PayのiDで支払った場合には、+6.5%のポイント付与対象外なのでご注意ください。

対象のコンビニ・飲食店なら「Vポイントアッププログラム」でさらにポイントが最大+8%貯まる

対象のコンビニ、飲食店ではスマホのタッチ決済/モバイルオーダーで合計7%ポイント還元なのですが、ここにさらに条件を満たしたら還元率が上がるVポイントアッププログラムのポイントが加わります(最大+8%)。

Vポイントアッププログラムは以下の通り(達成状況により加算。合算上限は最大+8%)。

- アプリログイン(Oliveアカウントをご契約のうえ、三井住友銀行アプリ/Vpassアプリに月1回以上ログイン):+1%

- Oliveの選べる特典で「Vポイントアッププログラム:+1%還元」を選択:+1%

- SBI証券(条件達成):最大+2%

- Vトリップ(国内ホテル・海外ホテルの予約&宿泊):最大+2%

- SMBC日興証券(条件達成):最大+1%

- 住宅ローン:+1%

- 外貨預金:最大+2%

- 住友生命Vitality(ステータスに応じて):最大+2%

Oliveは三井住友銀行のOliveで、総合金融サービスです。三井住友銀行口座をお持ちなら簡単に開設することができます。

選べる特典と月1回のアプリログインだけで+2%になるので、対象のコンビニ・飲食店をよく利用される方はOliveアカウントの開設を検討しても良いのではないでしょうか。

Oliveの詳細は↓をご参照ください。

対象のコンビニ・飲食店なら「家族ポイント」でさらにポイントが最大+5%貯まる

三井住友カードには家族ポイントという仕組みが用意されています。

二等親以内の家族が対象の三井住友カードのプロパーカードをお持ちの場合(家族カードではなく本会員のカード)、対象店舗での還元率が、登録した家族の登録人数1人あたり+1%上がります。

招待する主会員と招待される従会員がおり、共に還元率がアップします。

最大+5%まで、です。

上記の対象店でスマホのタッチ決済/モバイルオーダーをした場合、通常ポイント(0.5%)+対象店(+6.5%)+家族ポイント(最大+5%)+Vポイントアッププログラム(最大+8%)を組み合わせると、最大20%ポイント還元になります(上限・条件あり)。

※条件の組み合わせによって計算上20%を超える場合がありますが、本サービスのポイントアップ上限は20%です。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

Oliveフレキシブルペイのクレジットモードと比較してどちらがいいの?(Oliveフレキシブルペイのクレジットモードは特約店で+1%お得)

三井住友カード、Oliveフレキシブルペイは共に対象の飲食店、コンビニでお得なカードですが、2026年2月からOliveフレキシブルペイのクレジットモードで支払ったほうが+1%分お得になりました。三井住友側としてはOliveを優遇したい狙いでしょう。

両者の違いは、三井住友カードは引き落とし口座が色々と選べるのに対して、Oliveフレキシブルペイのクレジットモードは引き落とし口座が三井住友銀行限定になるという点にあります。

これを許容できるのであれば、Oliveフレキシブルペイのクレジットモードの方がお得です。ただし、Oliveフレキシブルペイのクレジットモード以外、デビットモードやポイント払いモードを使う方は切り替える手間がかかるので、そこら辺も考慮したほうがいいと思います。

学生なら超お得な「学生ポイント」

三井住友カードは学生がお得になる学生ポイントという優待があります。通常ポイント分に加えて加算される形です。

| サービス | 対象サービス | 学生ポイント |

|---|---|---|

| サブスク | Amazonオーディブル | 最大10%利用金額200円(税込)につき、+9.5%がポイント還元 |

| DAZN(DAZN for docomo等の対象表記を含む) | ||

| dアニメストア | ||

| Leminoプレミアム | ||

| hulu | ||

| U-NEXT | ||

| LINE MUSIC | ||

| ケータイ料金 | au | 最大2%ポイント還元利用金額200円(税込)につき、+1.5%がポイント還元 |

| povo | ||

| UQ mobile | ||

| docomo | ||

| ahamo | ||

| SoftBank | ||

| LINEMO | ||

| Y!mobile | ||

| LINE MOBILE | ||

| y.u mobile | ||

| 支払い | PayPay | 最大0.5%加算 ※三井住友カードをPayPayに登録し、PayPay支払い時に三井住友カードを支払い方法として決済した場合 |

学生のうちはかなりお得な特典となっています。特にPayPayで+0.5%分加算されるのは、使える場所も多いので、嬉しい方も多いのではないでしょうか?

※サブスク・ケータイ料金は30,000ポイントが上限

セキュリティ面

三井住友カード(NL)は、その名の通り、カードには番号や有効期限などが一切記載されていないため、番号を盗み見されるリスクが低く、セキュリティ面で安心感が高いと言えます。

ただし、紛失した場合は不正利用防止のため、速やかにカード停止などの手続きを行いましょう。三井住友カード カードレス(CL)は、そもそもカードがないのでセキュリティ的にも高いです。

両者ともカード番号は、アプリから確認をする形になります。

三井住友カード(NL)の年会費

三井住友カード(NL)は、家族カード含め、年会費が無料です。

ナンバーレスではない「三井住友カード(通常カード)」は年会費が通常1,375円(税込)かかります(年会費割引特典あり)。年会費をかけたくない方は、基本的に(NL)を選ぶメリットが大きいです。

年間100万円以上の利用で三井住友カード ゴールド(NL)が年会費無料で保有可能

三井住友カード(NL)ユーザーの方は、年間100万円(税込)以上利用すれば、上位カードの三井住友カード ゴールド(NL)年会費永年無料で保有することが可能です。通常は年会費5,500円がかかり、年間100万円以上利用すると年会費が永年無料になるカードですが、三井住友カード(NL)で利用実績を積めば、万が一利用額が100万円に到達しなかった際にも年会費がかかることがないので安心です。

以前はインビテーションの条件は不明でしたが、現在は年間100万円(税込)以上の利用で案内メールが届く旨が明記されています(※案内メールの送付や切替には条件・審査があります)。

三井住友カード(NL)の選べる保険

三井住友カード(NL)ではデフォルトでは「海外旅行傷害保険(利用付帯で最高2000万円)」が付帯しています。

※三井住友カード(NL)はショッピング補償(お買物安心保険)は付帯しません。

もしも旅行保険を使っていない場合、他の保険を選択できる「選べる無料保険」というサービスがあります(2022年4月14日に登場、2023年9月にゴルファー保険など追加)。

選択可能な保険は以下の通り(一般(NL)の主な保険金額)。

- 旅行安心プラン(海外旅行保険):最高2000万円

- 日常生活安心プラン(個人賠償責任保険):20万円

- 持ち物安心プラン(携行品損害保険):最大3万円

- ケガ安心プラン(入院保険(交通事故限定)):入院保障1,000円/日、入院一時金補償 1万円

- ゴルフ安心プラン(ゴルファー保険):ゴルファー賠償責任補償 20万円/ゴルフ用品補償 3万円

- 弁護士安心プラン(弁護士保険):弁護士費用等 5万円/法律相談費用 10万円

- スマホ安心プラン(動産総合保険):画面割れ等の修理費用 最大5万円(免責5,000円。通信料決済など条件あり)

年会費無料のクレジットカードであり、無料保険なのでしょうがないですが、特にケガ安心プランや日常生活安心プランなどはこれだけだと確実に心もとないので頼りすぎないように他の保険にも加入しましょう。

外貨で決済した場合の換算レートは高め(手数料が3.63%)

三井住友カードは、外貨で決済したときの海外手数料は3.63%です。規定のレートにこの手数料が換算されます。

これは他のカードと比べても高いので、外貨決済時の利用、海外での利用はご注意ください。

2024年11月1日利用分から手数料が3.63%へ改定されています。外貨決済の手数料に関してはこちら。

三井住友カード(NL)のクレカ積立は年間10万円以上利用しないと還元なし・利用したら0.5%還元

三井住友カードはSBI証券でクレカ積立をすることでポイントが貯まります(上限は月に10万円利用分まで、年間最大6,000ポイント)。

2024年10月10日設定分からは以下のようになっています

| 条件 | 還元率 |

|---|---|

| 年間10万円以上の利用 | 0.5% |

| 年間10万円未満の利用 | 付与なし |

| 入会初年度 | 0.5% |

年間10万円以上利用しないと、クレカ積立をしてもポイントが付与されません。ご注意下さい。

もし年間10万円以上(クレカ積立分は除く)利用する自信がなくて、クレカ積立でポイントを得たい方は別のカード(と証券会社)を選択したほうが良いかもしれません。

三井住友カードの積立投資の詳細はこちらの記事をご参照ください。

三井住友カード(NL)のメリット

- 対象店舗でのポイント還元率は(スマホのタッチ決済/モバイルオーダー時)年会費無料カードの中でも高水準。

- 券面に番号がないのでセキュリティ的にも安心。

- 1ポイント1円でキャッシュバック出来るので使い道に困らない。

- 明細が見やすい。

三井住友カード(NL)のデメリット

- 特定のチェーン店でポイント還元率は高いがそれ以外での還元率は0.5%と低い。

- アプリから番号を確認するので、スマホ内で決済をする場合にはコピペが面倒な場面も・・・。利便性とのトレードオフな部分がある。

- クレカ積立は年間10万円利用しないと還元率0%。

- 海外事務手数料が高い。

- 時間帯によってはオペレーターにつながりにくい場合がある。

- 問い合わせの返答に時間がかかる場合がある。

【まとめ】三井住友カード(NL)は特約店がとにかくお得なカード

三井住友カード(NL)は、対象のコンビニ・飲食店でスマホのタッチ決済/モバイルオーダーをすればポイント還元率が最大7%まで上がるので、対象店の利用が多い方ほどメリットが出やすいです。さらに家族ポイント(最大+5%)やVポイントアッププログラム(最大+8%)を組み合わせると、条件次第で最大20%ポイント還元も狙えます(上限・条件あり)。セブン-イレブンは条件達成で最大10%ポイント還元も魅力です。明細の見やすさ、アプリの使いやすさなどもポイントが高いです。

三井住友カード(NL)の付帯保険・追加カード等

| 海外旅行保険 | 【 利用付帯 】 2,000万円(その他保険との選択制) |

|---|---|

| その他保険 |

|

| ETCカード | 年会費:550円 (税込) 年会費と同様に初年度無料。年に一回以上の利用があれば翌年度も無料。 |

| 家族カード | 年会費:0円 完全無料。 |

| 電子マネーへのチャージ(ポイントが付くか) |

|