ゴールドカードを凌駕するハイステータスなカードが、プラチナカードです。庶民でも持てるカードとしては最上位と言っても過言ではありません。

当然、年会費はゴールドカードよりも高価に設定されていますが、各種特典や補償が豊富に、手厚くなっています。

このサービスが付帯していればプラチナカード!というような明確な基準はありませんが、ゴールドカードのサービスに加えて、「コンシェルジュサービス」が付帯するものがプラチナカードとして位置付けられる傾向にあります。

概要

申し込み資格(誰でも申し込めるか、招待制か)

当然ながら、カードによって申込資格は異なります。

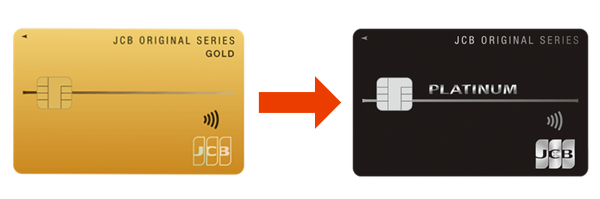

以前は、一般カード→ゴールドカード→プラチナカードと、順にインビテーション(招待)を貰ってランクアップするのが一般的でした。

しかし、現在はプラチナカードに直接申し込むことが可能な場合が多くなっています(↑の写真のJCBプラチナも直接申し込み可能)。

インビテーションを貰った場合は、まず審査が通ると考えても構いません。年収や勤続年数などの属性に自信の無い方でも、ゴールドカードなどを保有した上で、インビテーションを狙えばプラチナカードを入手出来る可能性は高くなります。

プラチナカードへのインビテーションを貰える基準は、カード会社にもよりますが、年間決済額100万円以上が目安だと言われています。300万円近く決済をすればよほどクレヒスが悪いなどのことがない限りどのクレジットカードでもプラチナへのインビテーションが来ると思ってよいかと思います。

どんなに欲しくてもインビテーションが来なければ申し込めないプラチナカードも存在します。

例えば、楽天カードにも招待制のプラチナカードが存在します。楽天ブラックカードです。ブラックカードという名前ですが、ランク的にはプラチナクラスといって良いでしょう。このカードは公式Webサイトにも記載が無いので、楽天カードを保有している方でも中々知られていないのではないでしょうか。

アメリカン・エキスプレス・プラチナ・カードのように以前はインビテーションがなければ申し込めなかったものの、現在では申し込めるようになっているものも存在しています。

年齢制限

プラチナカードには、一般カードよりも高い年齢制限が課されています。基本的に最低でも申し込み対象は20歳以上です。2022年4月に民法改正で成人年齢が18歳になったことに伴い、エポスプラチナカードなどごく一部のプラチナカードが18歳でも申し込めるようになりましたが、あくまで例外です。

三井住友カード プラチナのように、20代の方は取得出来ないカードも存在しますので20代の方は要注意です。また、明示されていなくても学生属性での申し込みの場合は入会することができないと考えてください。

30歳以上の方は、プラチナカードの年齢制限を心配する必要はありません。

18歳から申し込み可能な主要プラチナカード

20歳から申し込み可能な主要プラチナカード

- アメリカン・エキスプレス・プラチナ・カード (パート・アルバイトの方入会不可)

- MUFGカード・プラチナ・アメリカン・エキスプレス

- JAL プラチナカード

- セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード

- Orico Card THE PLATINUM

- 楽天ブラックカード

- ミライノ カード PLATINUM

- 三井住友カード プラチナプリファード

23歳から申し込み可能な主要プラチナカード

- ジャックスカードプラチナ

25歳から申し込み可能な主要プラチナカード

- JCBプラチナ

- TRUST CLUB プラチナカード

27歳から申し込み可能な主要プラチナカード

30歳から申し込み可能な主要プラチナカード

- 三井住友カード プラチナ

- ANA プレミアムカード (ダイナースは27歳以上、アメックスは記載なし)

- セディナプラチナカード

利用限度額

プラチナカードの利用限度額は、カードや人それぞれで異なります。当然ではありますが……。

一般的なプラチナカードは最低でも利用限度額が200万以上というものが多いです(一部商業系のプラチナカードを除く)。

カード毎の枠が公表されている三井住友カード プラチナは利用枠は300万円以上から、すなわち、利用限度額も300万円以上となっています(それ以上は人によって異なる)。1つランクが下の三井住友カード ゴールドの利用枠は200万円までなので、三井住友カードの場合はプラチナカードを保有していれば確実にゴールドカードよりも利用限度額が高いということになります。

利用枠を公開しているカードはあまりないので、カードによってはAさんが持っているゴールドカードのほうがBさんが持っているプラチナカードよりも利用限度額が高いということもありえます。

ステータスの高さ

プラチナカードを検討している方はステータスの高さを重視する方が多いと思います。とはいえ、何が良ければステータスが高いかは人それぞれ。ここでは筆者の独断と偏見でステータスの高いカードを挙げていきます。

ステータスが高いプラチナカードの筆頭は、アメリカン・エキスプレス・プラチナ・カードです。一般的な知名度と、プラチナカードの年会費の高さが有名なため、プラチナカードの代表的な存在だと言えるでしょう。以前は完全招待制だったのが、自分自身で申し込みも可能になった点はステータス的にはマイナスでしょうが、年会費13万円は普通は出せませんし、アメリカン・エキスプレス・プラチナ・カードを使い続けることによって招待制のブラックカードであるセンチュリオンカードが見えてくるという点でもステータスが高いです。

ダイナースクラブカードもステータスの高いカードとして認識されています。日本国内で初めて発行されたカードはこのダイナースカードです。現在は27歳以上という入会条件のみが記されるのみですが、以前は「33歳以上の役職者や自営10年以上で自家保有」の方や医師、弁護士といった有資格者などしか入会出来ないカードでした。そのため、現在に於いてもステータスの高いカードの筆頭として認識されています(ただ昨今はモテるクレジットカードのステマ記事騒動などがあったのが残念ですね・・・)。

アメックスやダイナースには及ばないものの、歴史が古く、ステータスが高いイメージなのが、三井住友カード プラチナ。また、日本国内限定ではあるものの、JCBが直接発行しているJCBプラチナカードもステータスが高いカードだと認識されます。

……これらのカード以外は、それほどステータスが高いとは認識されないと思います。ステータス性を誇りたい方は上記から選んでみてください。

信販系・流通系のカード会社が発行するプラチナカードはステータスが低く見られる傾向にあります。これらのカードは年会費が安いことが多く、ステータスよりコスパ派の方向きのカードになっています。

そして、ステータス性という意味では高いとも低いとも、どちらとも言えないのが航空系のプラチナカード。航空系の場合はクレジットカードのランクよりも航空会社の会員ステータスの方が重視されそうです。

年会費

一口にプラチナカードと言っても、年会費はピンからキリまであります。安いものでは年会費20,000円(税込)から保有することができます。信販系・流通系のカード会社が発行するプラチナカードは年会費が安い傾向にあります。

| プラチナカード | 年会費(税込) |

|---|---|

| エポスプラチナカード | 30,000円年間100万円以上利用で翌年以降の年会費は2万円(税込) |

| Orico Card THE PLATINUM | 20,370円 |

| セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 |

| 楽天ブラックカード | 33,000円 |

| 三井住友カード プラチナプリファード | 33,000円 |

| 三井住友カード プラチナ | 55,000円 |

| JCBプラチナ | 27,500円 |

| ダイナースクラブカード | 24,200円 |

| アメリカン・エキスプレス・プラチナ・カード | 143,000円 |

年会費最安となるのは、Orico Card THE PLATINUM、エポスプラチナカード、セゾンプラチナ・ビジネス・アメックスなど。年会費は安くとも、コンシェルジュサービスも付帯しています。

航空系ゴールドカード+α程度の年会費で済むので、プラチナカードが本当に必要かどうか、試してみるのもアリだと思うような価格設定ではないでしょうか。

一方、年会費が最も高いプラチナカードはアメリカン・エキスプレス・プラチナ・カード。年会費は143,000円(税込)。

ここまで来ると、保有し続けることが可能な方も、そのベネフィットを使いこなせる方もそう多くはないかもしれません……。

保険の充実度

プラチナカードは付帯保険の充実度も魅力の一つです。ただしメインは海外旅行保険。それ以外の付帯保険については、ゴールドカードと大差ないケースもあります。

| プラチナカード | 海外旅行保険 | 国内旅行保険 |

|---|---|---|

| エポスプラチナカード | 最高1億円 | 最高1億円 |

| Orico Card THE PLATINUM | 最高1億円 | 最高1億円 |

| セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード | 最高1億円 | 最高5000万円 |

| 楽天ブラックカード | 最高1億円 | 最高5000万円 |

| 三井住友カード プラチナプリファード | 最高5000万円 | 最高5000万円 |

| 三井住友カード プラチナ | 最高1億円 | 最高1億円 |

| JCBプラチナ | 最高1億円 | 最高1億円 |

| ダイナースクラブカード | 最高1億円 | 最高1億円 |

| アメリカン・エキスプレス・プラチナ・カード | 最高1億円 | 最高1億円 |

旅行保険であれば、海外旅行保険はゴールドカードよりも更に手厚くなり、最も重要である「傷害・疾病治療」の補償額も軒並み200万超え、中には1000万円を補償してくれるカードもあります。多くのカードは自動付帯となります(ダイナースクラブカードは半分が利用付帯だったりと例外もあります)。

ショッピング保険という、カードを利用して購入した商品が、購入日から数十日以内に破損等を負った場合に、指定された上限金額まで補償してくれるサービスも付帯します。こちらはカードにより条件が様々で、家電製品やパソコン・スマートフォン等は補償対象外であったり、落下などによる破損での補償有無など、カードによって異なります。ショッピング保険重視の方は、最大補償額ではなく補償対象をよく確認することを推奨します。

コンシェルジュ

プラチナカードの特徴といえばこれ。コンシェルジュという、カード会員であれば誰でも利用可能な秘書サービスが付帯します(AMEXではセクレタリー(秘書)と呼ばれます)。ホテルやレストランの予約、チケットの手配などといった予約を代行するサービスと、旅行中のサポートが主なサービス内容です。

ホテルやレストランの際、具体的に「何処何処のどの店」と指定する必要はありません。大まかな場所とシチュエーション(誰と一緒か)、人数を伝えれば、ニーズに適したプランを提案・予約してくれます。

ただし、コンシェルジュサービスのクオリティはカードにより様々です。コンシェルジュサービスを重視するのであれば、一度複数枚のプラチナカードを保有して、自分と相性の良いコンシェルジュを探してみるのも一つの手です。

ラウンジサービス(プライオリティ・パスなど)

プラチナカードでは、ほとんどのカードで、国内空港だけではなく海外の空港ラウンジサービスも利用することができます。

ただしカードによって、無料となる同伴者の人数は異なってくるので事前にチェックをしておきましょう。バックパッカーのように常に一人で旅行するのであれば気にする必要はありませんが、所帯持ちの方は要注意です。

| プラチナカード | ラウンジサービス |

|---|---|

| エポスプラチナカード | プライオリティ・パス |

| Orico Card THE PLATINUM | Lounge Key |

| セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード | プライオリティ・パス |

| 楽天ブラックカード | プライオリティ・パス |

| 三井住友カード プラチナプリファード | 国内ラウンジのみ |

| 三井住友カード プラチナ | プライオリティ・パス |

| JCBプラチナ | プライオリティ・パス |

| ダイナースクラブカード | 国内外1300ヶ所以上 |

| アメリカン・エキスプレス・プラチナ・カード | プライオリティ・パス |

ほとんどのプラチナカードでは、世界500都市1000箇所以上の空港ラウンジが使用可能となる「Priority Pass」が特典として付帯します(別途スタンダード・プラスコースは有料で加入もできますが、299ドルかかります)。

プライオリティ・パスの中でも、家族カードに付帯するカードも無料で発行可能なカード(アメリカン・エキスプレス・プラチナ・カードやMUFGカード・プラチナ・アメリカン・エキスプレス・カード)が一部存在しています。ご家族で発行したい場合はそれらを選ぶと良いでしょう。

注意が必要なのは、Orico Card THE PLATINUM。このカードは「Priority Pass」ではなく「Lounge Key」が付帯します。Lounge KeyはPriority Passに比べると利用できるラウンジの数が少なくなっています。空港ラウンジ重視の方は他のプラチナカードを選ぶのが無難です。

また、ダイナースカードにはPriority PassやLounge Keyといった空港ラウンジ利用権は付帯しません。代わりに、ダイナースカードそのものを提示することで、世界中の空港ラウンジを使用することができます。

ANAのプレミアムカードでは、ANAラウンジの一部が利用できます。このラウンジは、カード会社のラウンジとは、設備、提供される飲食物など、グレードが全く異なります。利用できる方がカードラウンジに比べて限られているので、落ち着いて過ごすことが可能です。SFCなど、ANAの上級会員資格を持っていないけどANAのラウンジを使いたい方はこのカード一択です。

ちなみにこのPriority Passは楽天プレミアムカード(年会費11,000円)などの一部ゴールドカードにも付帯するので、プライオリティ・パスのみが目当てであれば、プラチナカードを作る必要はありません。

ポイント還元率

プラチナカードだからといって、必ずしも還元率が高い訳ではありません。一般カードと同様、カードによって還元率はまちまちです。

| プラチナカード | 基本還元率 |

|---|---|

| エポスプラチナカード | 0.5% |

| Orico Card THE PLATINUM | 1.0% |

| セゾン・プラチナ・ビジネス・アメリカン・エキスプレス・カード | 0.5% |

| 楽天ブラックカード | 1% |

| 三井住友カード プラチナプリファード | 1% |

| 三井住友カード プラチナ | 0.5% |

| JCBプラチナ | 0.5% |

| ダイナースクラブカード | 1% |

| アメリカン・エキスプレス・プラチナ・カード | 0.5% |

なので、還元率だけに目を奪われてはなりません。素の還元率は大したことがないものの、一定額以上決済するとボーナスポイントが付与されるカードが存在します。

ちなみに、ポイントで年会費の元を取ろうと考えるのはオススメしません。

レストランのサービス

プラチナカードでは、全てのカードではありませんが、「レストランで同伴者1名分のコース料金無料」のサービスが付帯するものがあります(JCBのグルメベネフィットやAMEXのダイニング・アクセスなど)。

対象のレストランはコース料金1〜2万円程度が無料となるので、容易に年会費の元が取れてしまうサービスです。

ただし、地方都市の店舗は少ないのが難点。首都圏以外にお住まいの方には使いにくいかもしれません。

おすすめプラチナカード

プラチナカードの中でもおすすめできるなと考えるものは↓の記事にまとめてあります。興味がありましたら参考にしてみてください。

プラチナカードのメリット・デメリット

プラチナカードのメリット、デメリットを簡単にあげるとこのような感じになります。

メリット

- ゴールドカードよりも高ステータス

- 充実した特典 (空港ラウンジ、グルメ、コンシェルジュなど)

- 旅行保険が自動付帯 (一部カードを除く)

デメリット

- 年会費が高い

- お一人様には使いにくいサービスが多い

- 海外に頻繁に行かない方だとサービスを使い切れない可能性

- 庶民では特典を享受しきれない場合も

「お一人様では使いにくいサービスが多い」というのは、現代では最も注意が必要かもしれません。レストランの特典などは一人では利用出来ません。逆に、空港ラウンジなど、一人の方が都合が良い場合も一応ありますが……。

プラチナカードの中でも特に年会費の高いものでは、ホテルなどの上級会員資格が付与されるものもありますが、これらは庶民には使いこなせない特典かもしれません。

無理に年会費の高いプラチナカードを持とうと思わず、場合によってはゴールドカードとも比較して、自分に合ったサービスを提供してくれるカードを探してみてください。