リクルートカードの特徴【振り回されるのが嫌、安定して高還元率が良い方】

| 国際ブランド | VISA / Mastercard / JCB |

|---|---|

| 年会費 | 完全無料 |

| 還元率 | 1.2% |

| ポイントの貯まり方 | 月額利用分に対して貯まる |

| ポイント名 | リクルートポイント レート:1ポイント=1円相当(Pontaポイント、dポイントへも同率で交換可能) |

| Apple Pay | QUICPay / Mastercardコンタクトレス / JCB Contactless MastercardブランドはMastercardコンタクトレス、JCBブランドはJCBのタッチ決済に対応。 |

| Google Pay | QUICPay / JCB Contactless 2019年8月15日からJCBブランドはQUICPayに、2024年9月からJCBのタッチ決済に対応(MyJCBアプリ経由)。VISA、Mastercardブランドは未対応。 |

| 電子マネー/タッチ決済(NFC) |

|

| 公式サイト | リクルートカードの公式サイトを見る |

リクルートが提携して発行しているリクルートカードは高還元率カードの代表格(元々はリクルートカードプラスという年会費はかかってもより高還元率のクレジットカードが発行されていたのですが、そちらは新規募集を停止してしまいました。年会費完全無料のリクルートカードのみが残った形)。

Visaブランド↓

JCBブランド↓

年会費完全無料なのにポイント還元率が高いクレジットカードになっています。

数々の高還元率カードが生まれては消えていく中で、長く高還元率を保ち続けているのも大きな特徴の1つと言えるでしょう。

概要

リクルートカードのポイント制度

リクルートカードは還元率1.2%(ご利用金額合計の1.2%相当のリクルートポイントが貯まる)クレジットカードです。数あるクレジットカードの中でも、特に年会費無料のカードの中では最高クラス。毎月の利用金額合計に対してポイントが付くので、ポイントの取りこぼしがほとんどありません。

貯まるポイントはリクルートポイントで、じゃらんや、ホットペッパービューティーで予約する際に1ポイント1円分として使えるほか、1ポイント=1Pontaポイント、1ポイント=1dポイントに交換することも出来ます。

実質Pontaポイント、dポイントが貯まるカードだと思って良いでしょう。

昔はリクルートポイントはリクルート系のサービスでしか使えないことが弱点だったのですが、Pontaポイントにするとローソン、ゲオ、ココス、ケンタッキー、dポイントにするとマツキヨ、マクドナルド、ファミマ、ミスド、メルカリまで幅広い店舗で使えます。

注意点として、各種キャンペーンなどで得たリクルート期間限定ポイントやサイト限定ポイントは各種ポイントに交換できません。じゃらん、ホットペッパービューティー、ホットペッパーグルメなどで利用しましょう。

貯まったリクルートポイントは1ポイント=1円でAmazonで利用可能

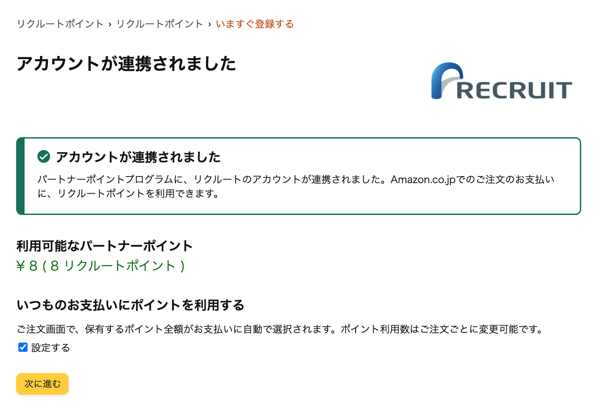

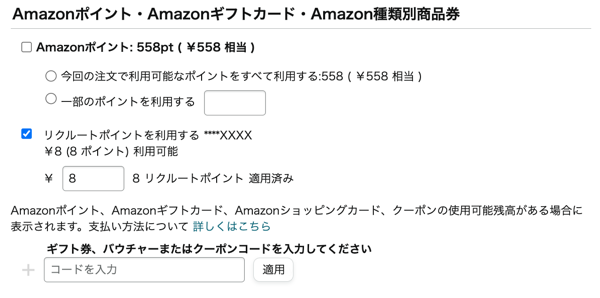

Amazonはパートナーポイントプログラムという他社ポイントを簡単に利用出来る仕組みを提供しているのですが、リクルートポイントも参加しています。

連携しておけば、Amazonの買い物で1ポイント=1円で利用可能で便利です。Amazonとの連携はこちらから行えます。

↓Amazonの支払い画面でリクルートポイントを利用。

※Amazonで利用できるのはリクルートポイント(通常)のみで、リクルート期間限定ポイントやサイト限定ポイント、連携しているPontaポイント・dポイントは利用できません。

【電子マネーとの相性も良し】チャージポイントも付く

リクルートカードを使いこなせるか否かのポイントはこの電子マネーの使い方にあります。

Visa、Mastercardブランドのリクルートカードは、楽天Edy、モバイルSuica、nanaco、SMART ICOCAにチャージするとポイント加算対象になります。JCBブランドはモバイルSuica、nanacoにチャージすると還元率0.75%分のポイントが付きます(2022年2月16日からJCBブランドの還元率が下がりました)。

| 電子マネーへのチャージポイント | Visa | Mastercard | JCB |

|---|---|---|---|

| モバイルSuicaチャージ | ◯ | ◯ | △還元率0.75% |

| SMART ICOCAチャージ | ◯ | ◯ | × |

| 楽天Edyチャージ | ◯ | ◯ | × |

| Apple Payのnanacoチャージ | × | ◯ | △還元率0.75% |

電子マネーへのチャージの上限は月額3万円までです(すべての電子マネーへのチャージの合計。集計期間は毎月16日〜翌月15日)。

例えば、リクルートカード(Mastercard)から楽天Edyに1,000円チャージすれば、12ポイント=12円分のリクルートポイントが貰えます。さらに支払いに使うことで(楽天Edy側のポイントが付くお店なら)楽天ポイントも貯まるのでポイントの2重取りが可能です。

ただし、国際ブランドの選択でチャージポイントが付く電子マネーが変わってくる点、チャージをして付くポイントには上限がある点には注意してください。

nanacoは、nanacoクレジットチャージサービスの仕様変更により、2020年3月11日をもってリクルートカードの新規登録が不可になっています(既に登録済みの方は継続利用できる場合があります)。これからnanacoにクレジットカードでチャージしたい場合は、Apple Payのnanacoを使うのが現実的です。また、注意点として、Apple PayのnanacoはVisaブランドからはチャージができません。

リクルートカードの旅行保険

- 海外旅行保険:最高2000万円(利用付帯)

- 国内旅行保険:最高1000万円(利用付帯・JCBブランドのみ)

利用付帯(クレジットカードで旅行費を支払って初めて保険が適用される)ではあるが、年会費が完全無料なのに割としっかりと保険が付いているのはかなり有り難い(年会費が無料でポイントが付きやすいカードは予算の都合上旅行保険はついていないことが多いのだけど流石リクルート・・・)。

ショッピング保険(JCBは200万円、Visa/Mastercardは100万円)

ショッピング保険はカードを使って購入した商品が盗難などの被害にあったときにその金額を補償してくれるサービスです。

補償額はブランドによって異なり、JCBは年間200万円、Visa/Mastercardは年間100万円です(いずれも国内・海外が対象)。

ただし、Visa/Mastercardの国内利用分は分割払い・リボ払い等が条件になる点にも注意(海外利用分は条件なし)。年会費無料カードでショッピング保険が付いているだけでも十分優秀です。

リクルートの運営サービスとの連携でさらにポイントアップ

リクルートは数多くのウェブサイトを運営しており、それらのサービスとリクルートカードを組み合わせると更にお得感が増す。

代表的なのはじゃらんnet。じゃらんnetの宿泊予約で貯まるポイント(通常2%)に加えて、リクルートカード決済の1.2%が上乗せされるので、合計3.2%のポイント還元が受けられます(プランによっては更に高還元も狙えます)。

JCBブランドは最短5分でカード番号発行可能(モバ即)

リクルートカードのJCBブランドは最短5分でカード番号が発行され、オンライン決済などで利用可能になります(モバ即。受付時間など条件あり)。

Visa、Mastercard、JCB、結局どれを選べば良いの?

リクルートカードを作る際に最も迷うのは国際ブランド選びでしょう・・・(国際ブランドって何?という方はこちらを参照してください)。リクルートカードは、Visa、Mastercardは「三菱UFJニコス株式会社」、JCBは「株式会社JCB」が発行しており、国際ブランドによって発行会社が違うので使い勝手も異なってきます。

↑でも記載しましたが、1番の違いが電子マネーへチャージの際の還元率で、最も還元率が良いのはMastercardブランドです(基本Visaと同じですが、VisaブランドはApple Payでnanacoチャージができない)。

また、電子マネーチャージへの還元率(モバイルSuica、nanaco)は0.75%に下がりますが、使い勝手の面ではJCBが一歩優位です。MyJCBアプリの設定で利用通知(即時通知)を受け取れるというメリットもあります。またETCカードの発行手数料が無料なのもJCBブランドのみです。

よって、電子マネーへのチャージ還元率を優先したいならMastercard、使い勝手(即時発行・ETCコスト・国内旅行保険など)を優先したいならJCBという選択がおすすめです(JCBブランドでも電子マネーチャージ以外は1.2%還元です)。リクルートカードは時期によってJCB限定の入会キャンペーンが実施されることもあるので、条件はその都度チェックしましょう。

Visa・Mastercardのメリット

- 楽天Edyにチャージしてポイントが付与される。

- SMART ICOCAにチャージしてポイントが付与される。

Mastercardだけのメリット

- Apple Payのnanacoにチャージできる(Visaはチャージ不可)。

JCBだけのメリット

- MyJCBアプリの設定で利用通知(即時通知)を受け取れる。

- ETCカードの発行手数料が無料。

- 最短5分でカード番号が発行されるモバ即に対応

- 国内旅行保険が付帯(利用付帯)。

まとめ

メインカードとしても充分に使える実力を備えています。筆者の個人的なメインカードです(他のカードがキャンペーンをやっていたりする際にはそちらを使いますが)。

日常の支払い(電子マネー払いが出来るところはリクルートカードからチャージした電子マネー払いで)、公共料金や高速道路の料金など全てまとめてこのカードで支払うことを心がければ、ポイントをざくざく貯めることが出来ます。

様々なカードが高還元になったと思ったらすぐにサービスを改悪している中で、安定して高還元率を維持しているカードです。一時的により高還元率のカードに飛びついたものの、結局またリクルートカードに帰ってくる、という方をよく見かけます。

リクルートカードの付帯保険・追加カード等

| 海外旅行保険 | 【 自動付帯 】 2000万円 |

|---|---|

| 国内旅行保険 | 【 利用付帯 】 1000万円 |

| ETCカード | 年会費:0円 JCBのみ無料。Visa、Mastercardは発行手数料1,100円(税込)。 |

| 家族カード | 年会費:0円 完全無料。19枚まで。JCBブランドは8枚まで。 |

| 家族カードETC | 年会費:0円 リクルートカード(VISA)は発行手数料1,100円(税込)。 |

| 電子マネーへのチャージ(ポイントが付くか) |

|